این روزها یکی از مهمترین دغدغه های سپرده گذاران در بانک ها شناسایی ریسک آنهاست تا در کنار دریافت سود بالاتر تضمینی برای حفظ دارایی های خود نیز داشته باشند. با توجه به پیچیدگی های زیادی که در خصوص شناسایی ریسک های مالی مانند ریسک های نقدینگی، اعتباری، ورشکستگی و سفته بازی وجود دارد ، ریسک سرمایه گذاری در بانک ها و موسسات مالی و اعتباری افزایش می یابد. شناسایی این ریسک ها دانش مالی زیادی را لازم دارد اما در این گزارش سعی می شود تا ضمن شناسایی برخی از مهمترین فاکتورهای بانک ها جایگاه هر یک از آن ها را بشناسیم...

بورس24 : این روزها یکی از مهمترین دغدغه های سپرده گذاران در بانک ها شناسایی ریسک آنهاست تا در کنار دریافت سود بالاتر تضمینی برای حفظ دارایی های خود نیز داشته باشند. با توجه به پیچیدگی های زیادی که در خصوص شناسایی ریسک های مالی مانند ریسک های نقدینگی، اعتباری، ورشکستگی و سفته بازی وجود دارد ، ریسک سرمایه گذاری در بانک ها و موسسات مالی و اعتباری افزایش می یابد. شناسایی این ریسک ها دانش مالی زیادی را لازم دارد اما در این گزارش سعی می شود تا ضمن شناسایی برخی از مهمترین فاکتورهای بانک ها جایگاه هر یک از آن ها را بشناسیم.

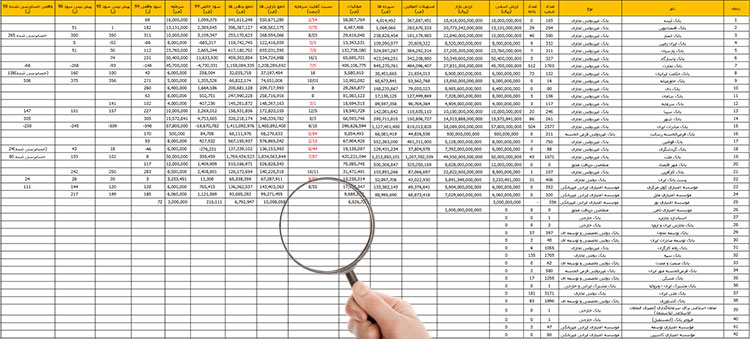

بر اساس اطلاعیه ای که اخیرا بانک مرکزی اعلام کرده در حال حاضر 42 بانک و موسسه مالی و اعتباری دارای مجوز هستند که از این تعداد، صورت های مالی و ترازنامه و گزارش های هیات مدیره 24 بانک و موسسه به صورت رسمی از طریق سامانه کدال منتشر شده و ما به بررسی و ارزیابی آن ها می پردازیم.

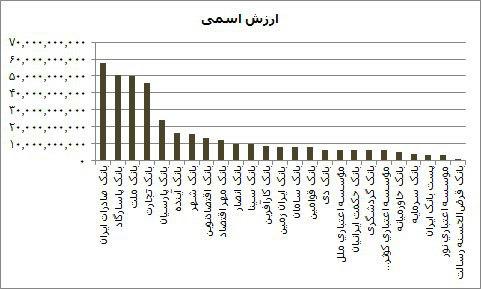

ارزش اسمی

ارزش اسمی هر سهم مبلغی است که طبق اساسنامه بر روی هر سهم نوشته شده است. این رقم که هیچ ارتباطی با ارزش بازار سهم ندارد در ایران برای هر سهم 1000 ریال است که از ضرب مبلغ سرمایه هر شرکت در 1000 ریال حاصل می شود. در میان بانک ها و موسسات مالی و اعتباری بانک های صادرات، پاسارگاد و ملت بیشترین ارزش اسمی را دارند.

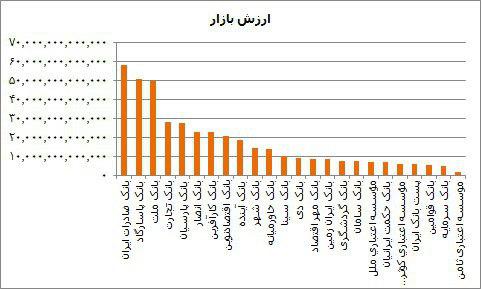

ارزش جاری یا ارزش بــازار

ارزش بازار به قیمت خرید و فروش یک سهم در بازار گفته می شود که این ارزش را عرضه و تقاضا مشخص میکند. بیشترین ارزش بازار نیز به بانک های صادرات، پاسارگاد و ملت اختصاص دارد.

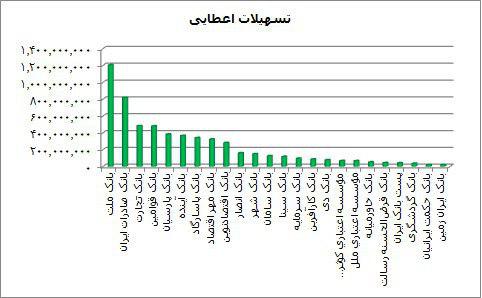

تسهیلات اعطایی

تسهیلات بانکی در واقع خروجی اصلی بانک ها هستند که از طریق آن نقدینگی های سرگردان جامعه به اهداف مشخص شده اقتصادی تزریق می شود. بدین معنی که یک بانک با تجهیز منابع خود از طریق سرمایه، حقوق صاحبان سهام، انواع سپرده ها یا سایر بدهی ها آنها را به اهدافی که از قبل تعیین شده تخصیص دهد. در ترازنامه بانک ها این تسهیلات در دو دسته تسهیلات اعطایی و مطالبات از اشخاص دولتی به غیر از بانک ها و تسهیلات اعطایی و مطالبات از اشخاص غیردولتی به غیر از بانک ها قرار گرفته اند.

بر اساس آخرین ترازنامه حسابرسی شده شرکت ها بانک ملت با اعطای تسهیلات 1،207،782،339 میلیون ریالی بیشترین تسهیلات اعطایی را در میان هم گروه های خود دارد. بانک صادرات و بانک تجارت به ترتیب رتبه های دوم و سوم این رده بندی را به خود اختصاص داده اند.

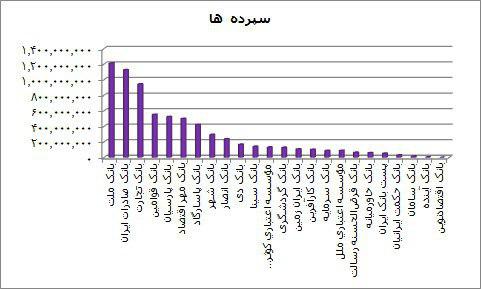

سپرده ها

سپرده به وجوهی گفته می شود که توسط افراد حقیقی یا حقوقی و بر اساس ضوابطی معین نزد بانک ها قرار می گیرد. این سپرده ها به چهار گروه سپرده های دیداری و مشابه، سپرده های پس انداز و مشابه، سپرده های سرمایه گذاری مدت دار و سایر سپرده ها تقسیم بندی شده اند. بانک ملت توانسته با جذب 1،212،850،101 میلیون ریال بیشترین سپرده را در میان کلیه بانک ها و موسسات اعتباری و مالی کشور داشته باشد. بعد از ملت، بانک های صادرات و تجارت تا کنون بیشترین جذب سپرده را داشتند.

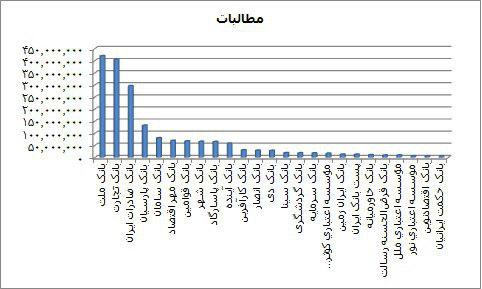

مطالبات

بانک ها به عنوان نهادهای واسطه گری مالی د راقتصاد جوامع عمل می کنند به طوریکه از طریق جذب سپرده یعنی تجهیز منابع تسهیلاتی را به بخش های مختلف اقتصادی اعطا می کنند که در اصطلاح بانکداری به عنوان تخصیص منابع شناخته می شود. در ترازنامه بانک ها این مطالبات شامل مطالبات از بانک های مرکزی، مطالبات از بانک ها و سایر موسسات اعتباری و مطالبات از دولت می باشد. مطالبات بانکی انواع مختلفی دارد:

مطالبات جاری: به مطالباتی که از سررسید آن ها بیش از دو ماه نگذشته باشد مطالبات جاری گویند.

مطالبات غیر جاری: که خود شامل مطالبات سررسید گذشته،معوق و مشکوک الوصول می باشد.

مطالبات سررسید گذشته: به مطالباتی که بیشتر از 2 ماه و کمتر از 6 ماه از سررسید آنها گذشته باشد مطالبات سررسید گذشته گویند.

مطالبات معوق: به مطالباتی که بیشتر از 6 ماه و کمتر از 18ماه از سررسید آن ها گذشته باشد مطالبات معوق گویند.

مطالبات مشکوک الوصول: به مطالباتی که بیشتر از 18 ماه از سررسید آن ها گذشته باشد مطالبات مشکوک الوصول گفته می شود.

مطالبات سوخت شده: به مطالباتی گفته می شود که فارغ از تاریخ سررسید به دلایل مختلف از قبیل فوت، ورشکستگی بدهکار و یا دلایل دیگر قابل وصول نباشد و طبق ضوابط مربوط به مطالبات به عنوان مطالبات سوخت شده در نظر گرفته می شود.

بانک های ملت، تجارت و صادرات سه بانکی هستند که در حال حاضر و بر اساس آخرین ترازنامه های حسابرسی شده بالاترین مطالبات را دارند.

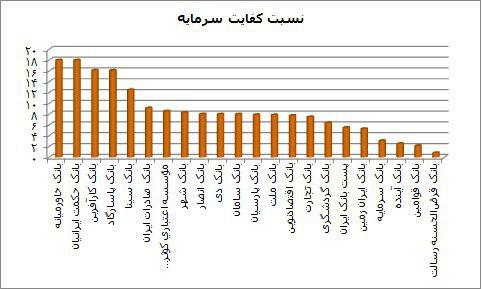

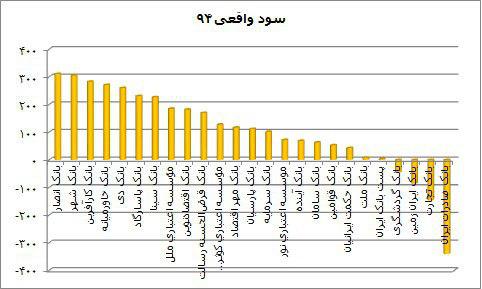

نسبت کفایت سرمایه

یکی از شروط لازم برای حفظ سلامت نظام بانکی سرمایه کافی و مناسب بانکهاست. بانک ها و موسسات اعتباری برای تضمین ثبات و پایداری فعالیت های خود باید همواره نسبت مناسبی را میان سرمایه و ریسک موجود در دارایی های خود برقرار نمایند که کارکرد اصلی آن حمایت بانک در برابر زیان های غیرمنتظره و نیز حمایت از سپرده گذاران و اعتبار دهندگان می باشد.

نسبت کفایت سرمایه که به اعتقاد کارشناسان اقتصادی و بانکی از مهمترین فاکتورهای شناسایی ریسک در بانک ها و موسسات مالی و اعتباری محسوب می شود از تقسیم پایه سرمایه به مجموع دارایی های موزون شده به ضرایب ریسک بر حسب درصد به دست می آید که بر اساس مقررات بانک مرکزی جمهوری اسلامی ایران می بایست دست کم 8 باشد. بنابراین بانک هایی که نسبت کفایت سرمایه آن ها کمتر از 8 است دارای ریسک هستند و هر چه این نسبت از مقدار معین شده پایینتر باشد ریسک آن ها افزایش می یابد.

بانک های خاورمیانه و حکمت ایرانیان که نسبت کفایت سرمایه 18 درصدی دارند در زمره کم ریسک ترین بانک ها و موسسات مالی و اعتباری برای سپرده گذاری محسوب می شوند. اما با توجه به این که نسبت کفایت سرمایه رسالت، قوامین، آینده و سرمایه فاصله زیادی با مقدار تعیین شده از سوی بانک مرکزی دارد در جایگاه پرریسک ترین ها قرار می گیرند. البته نسبت کفایت سرمایه بانکهای ایران زمین، پست بانک، گردشگری، تجارت، اقتصاد نوین، ملت و پارسیان نیز کمتر از 8 درصد می باشد.

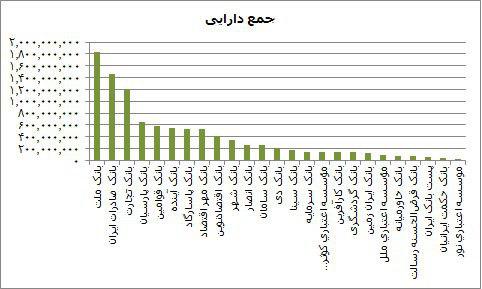

دارایی

به طور کلی در علم حسابداری دارایی عبارت است از کلیه اموال و حقوقی که دارای ارزش پولی باشند. دارایی در سمت راست ترازنامه بانکها قرار دارد که از مجموع موجودی نقد، مطالبات، تسهیلات اعطایی، سرمایه گذاری در سهام و اوراق بهادار، سرمایه گذاری در املاک، سایر حساب ها و اسناد دریافتنی، دارایی های نامشهود، دارایی های ثابت مشهود و دارایی های نگهدارنده برای فروش و سایر دارایی ها حاصل می شود.

با توجه به این تعاریف و با در نظر گرفتن آخرین ترازنامه حسابرسی شده شرکت ها، بانک های ملت، صادرات و تجارت بیشترین دارایی ها را دارند. کمترین دارایی ها هم مربوط به موسسه اعتباری نور، بانک حکمت ایرانیان و پست بانک است.

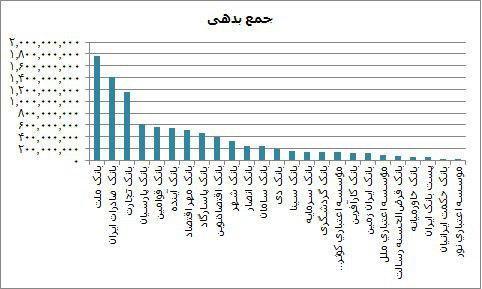

بدهی

عبارت است از تعهد انتقال منافع اقتصادی توسط واحد تجاری ناشی از معاملات یا سایر رویدادهای گذشته که در سمت چپ ترازنامه بانک ها قرار دارد. بدهی ها از مجموع انواع بدهی ها، سپرده ها، مالیات، سود سهام پرداختنی و ذخایر بدست می آید.

در میان کلیه بانک ها و موسسات مالی و اعتباری بانک های ملت، صادرات و تجارت بیشترین بدهی ها را دارند. موسسه اعتباری نور، بانک حکمت ایرانیان و پست بانک نیز کمترین بدهی ها را دارند.

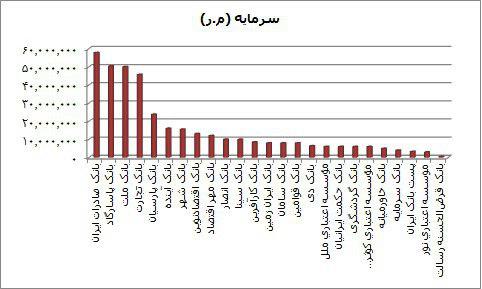

سرمایه

سرمایه عبارت است از باقیمانده ای که از کسر جمع بدهی های واحد تجاری از جمع دارایی های آن حاصل می شود. در حال حاضر در صنعت بانکی بانک صادرات با دارا بودن 57،800 میلیارد ریال عنوان بیشترین سرمایه را به خود اختصاص داده است. پس از آن بانک پاسارگاد با 50،400 میلیارد ریال و ملت با 50،000 میلیارد ریال بیشترین سرمایه ها را دارند.

برای مشاهده جدول بر روی جدول زیر کلیک نمایید

نظرات :

این مطلب 1 نظر دارد.

ممنون از مطالب کاربردی که میزارید

5 سال پیش