ارزش بازار سهام طی یک سال اخیر بیش از ۵ درصد کاهش یافته و شاخص بورس نیز در همین دوره حدود ۵ درصد کاهش داشته حال آن که رقم اصلاح قیمتی در سهام شرکت ها، بسیار بیش از این مقادیر بوده است...

عصر ایران؛ علیرضا باغانی: ارزش بازار سهام طی یک سال اخیر بیش از 5 درصد کاهش یافته و شاخص بورس نیز در همین دوره حدود 5 درصد کاهش داشته حال آن که رقم اصلاح قیمتی در سهام شرکت ها، بسیار بیش از این مقادیر بوده است.

با احتساب بیست و هشتم اسفند ماه 95 تنها 6 روز معاملاتی تا پایان سال «میمون» باقی مانده است،سالی که طبق تقویم سنتی ایران قرار بود میمون و مبارک باشد و نماد شانس؛ اما به واقع یکی از سخت ترین سال های سپری شده برای فعالان بازار سهام بود.

بازار سرمایه که به مدد نفت بالای 100 دلار و حرکت رو به جلوی اقتصاد در یک دهه گذشته کمتر کسی را به زمین بود ،در این سال ثابت کرد که دیگر بازار قابل اعتمادی برای سرمایه گذاری یا شاید بگویم تمرکز سرمایه گذاری نیست.

شاخص بورس که به دلیل احتساب سود نقدی شرکت ها در مجامع و انجام معاملاتی هدفمند هیچ گاه نماد قابل اعتمادی برای نشان دادن افت و خیزهای بازار سهام نبوده از ابتدای سال جاری تا به امروز 5 درصد افت را نشان می دهد، در حالی که متوسط زیان واقعی سرمایه گذاران 30 درصد به بالاست!

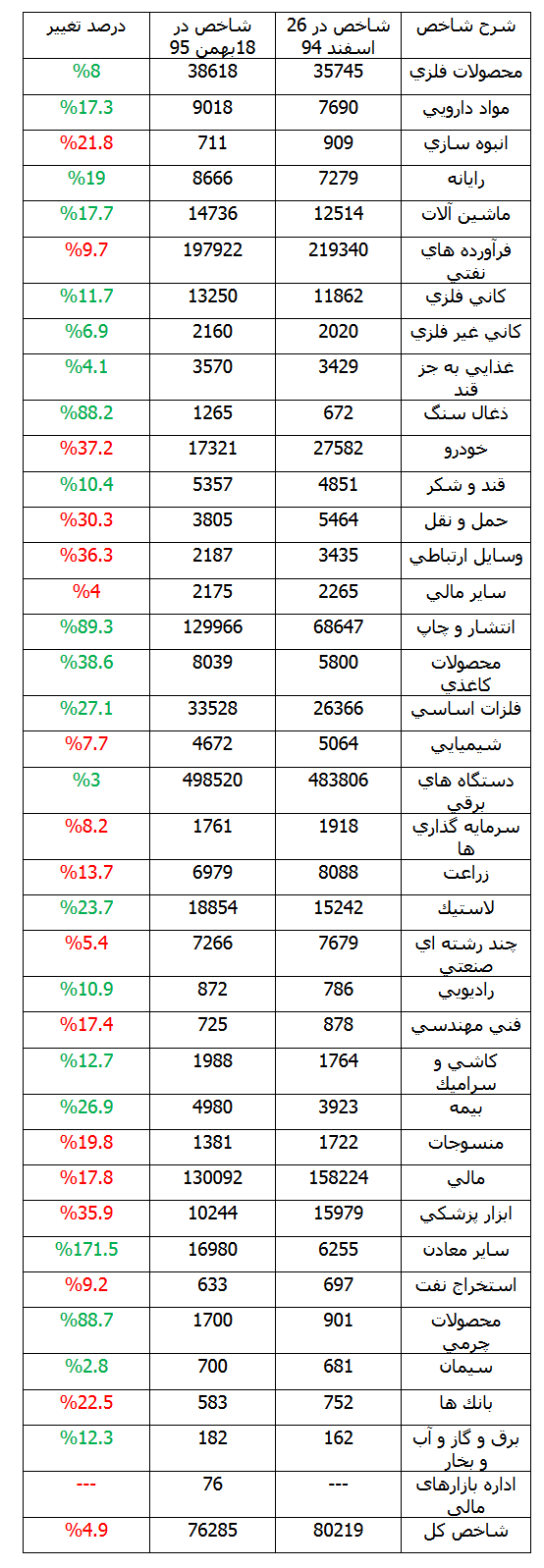

وضعیت شاخص صنایع حاضر در بورس از ابتدای 95 تاکنون:

جدول زیر 10 صنعت زیان ساز بازار سهام 95 را نشان می دهد:

زیان واقعی بورس 95 در یک قاب |

خودرو37.2درصد |

وسائل ارتباطی 36.3 درصد |

ابزار پزشکی 35.9 درصد |

حمل و نقل 30.3 درصد |

بانک ها 22.5 درصد |

انبوه سازی 21.5 درصد |

منسوجات 19.8 درصد |

مالی 17.8 درصد |

فنی مهندسی 17.4 درصد |

زراعت 13.7 درصد |

به تعبیری واضح تر کسانی که در ابتدای 95 در بورس سهم خریده اند، هم 30 درصد دارایی خود را از دست داده اند و هم از سود دست کم 20 درصدی سیستم بانکی و 25 درصد اوراق مالی (اسناد خزانه حاضر در بورس) جامانده اند و این یعنی ثبت بیش از 50 درصد زیان در صورت های مالی اشخاص حقیقی و حقوقی و عمق فاجعه ای است که در کوره پول سوزی ایران رخ داده است.

دومینوی اعتبارات!

اما در حالی زیان اشخاص در بازار سهام به امری عادی و پذیرفته شده تبدیل شده ! که خبرهای بدتری نیز در راه است. قبلا در همین گزارش های هفتگی درباره اعتبار خرید سهام هشدار داده بودیم:

بخشی از گزارش 30 بهمن« وام خرید سهام یا همان اعتبار به این صورت است که شرکت کارگزاری بر اساس میزان گردش و حجم حساب و مبادلاتی که با شعب بانک ها دارد، از آن ها مبالغی را تحت عنوان تسهیلات دریافت می کند و این تسهیلات را در اختیار مشتریان خود قرار می دهد و مشتریان هم می توانند مثلا اگر یک خرید 100 میلیون تومانی دارند 60 میلیون تومان آن را نقد و 40 میلیون تومان آن را اعتباری بگیرند.

این درصد گاها بر عکس می شود و حتی برخی از کارگزاری ها به مشتریان ویژه خود معادل ارزش سهم اعتبار یا وام خرید سهام می دهند، یعنی 100 درصد!

مشتری یا همان سهامدار هم بابت اعتبار خرید سهام باید دست کم ماهیانه 1.5 درصد به عنوان هزینه مالی به کارگزار بپردازد که البته این هزینه مالی در بازار هیجانی و مثبت سال 92 تا ماهی 2.5 درصد هم افزایش یافت.

اعتبار سهام در اغلب اوقات و به ویژه در بازار های مثبت محل مناقشه بوده به ویژه این که این شائبه وجود داشته که فاصله معناداری بین اعتبار دریافت شده از بانک و اعتبار تخصیص یافته به مشتری وجود دارد که درآمد خوبی را نصیب کارگزاری می کند حال آن که این شائبه به دلیل لزوم ثبت اعتبارات دریافتی و پرداختی کارگزاری ها در حساب های معین و صورت های مالی که توسط حسابرس و بازرس قانونی رسیدگی می شود به نظر می رسد که درست نیست.

حجم اعتبارات تخصیص یافته به کارگزاری ها به طور غیر رسمی 2500 میلیارد تومان برآورد شده است، در واقع 108 کارگزاری دارای مجوز بورس هر یک به طور متوسط به سیستم بانکی 23 میلیارد تومان بدهکار هستند.

این اعتبارات عموما در پایان هر فصل باید تسویه شود و در حال حاضر نگرانی موجود نکول برخی از مشتریان از تسویه بدهی به دلیل زیان سنگین در بورس است.در واقع اگر شما با اعتبار سهم بخرید و ارزش آن کاهش پیدا کند، یک باخت واقعی را در بورس تجربه کرده اید و یا به تعبیری واضح تر در بازی سه سر باخت شامل هزینه مالی ماهیانه حداقل 1.5 درصد + کارمزد 1.5 درصدی معامله سهم + کاهش ارزش سهم وارد شده اید و عملا چیزی برای شما باقی نمی ماند!»

اما ارقامی که اخیرا درباره حجم اعتبارات در بورس صحبت می شود عددی در حدود 3 هزار میلیارد تومان است.یعنی بخشی از کارگزاران بورس در آستانه ریسک نکول پرداخت 3 هزار میلیارد تومان پول نقد به سیستم بانکی قرار گرفته اند.

بعضا رخدادهای خطرناکی هم اتفاق می افتد تا پازل شکل گرفته برای ایجاد یک بحران جدید در بورس در ذهن ها رفته رفته تکمیل شود.

در یکی از نمونه های خطرناک خریدار سهام شرکت آذرآب که با استفاده از اعتبار سهام این شرکت تجهیزاتی را خریده به دلیل شرایط بد بورس از پرداخت بخشی از اعتبارات خود نکول کرده است و این زنگ خطری جدی برای بازار سرمایه است.

بدون تردید اگر این شرایط ادامه پیدا کند باید بزودی و در روزهای آغازین سال 96 اخبار ورشکستی کارگزاران را مرور کنیم.

البته سازمان بورس هفته گذشته مقرراتی برای اعتبار دهی کارگزاران بورس ابلاغ کرد.مقرراتی که مهمترین قسمت آن این بود«مجموع خالص بدهی هر یک از شرکت های کارگزاری بابت معاملات اوراق بهادار که تسویه آن ها با شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه انجام نشده است، نباید از مجموع حقوق صاحبان سهام شرکت های کارگزاری به علاوه ضمانت نامه بانکی این شرکت ها نزد شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه و همچنین میزان سهم مشارکت آن ها نزد صندوق تضمین بیشتر باشد.

در صورت نقض این سقف تعهدات از سوی شرکت های کارگزاری معاملات خرید بالاتر از این سقف تا رسیدن به حد مجاز فوق ابطال و کلیه مسئولیت های ناشی از ابطال این معاملات صرفاً با شرکت های کارگزاری می باشد.»

فردین آقا بزرگی مدیر عامل کارگزاری بانک آینده و عضو هیئت مدیره کانون کارگزاران در خصوص مصوبه ابلاغی اخیر از سوی سازمان بورس و اوراق بهادار در خصوص خالص بدهی شرکت های کارگزاری گفت: این دست از اعمال سیاست ها و صدور ابلاغیه ها کاهش ریسک های مترتب بر بازار سرمایه با محوریت شرکت های کارگزاری را در پی خواهد داشت.

وی ادامه داد: علیرغم مناسب بودن و کلیات قابل قبول این ابلاغیه ابهامات و ایراداتی هم در این ابلاغیه وجود دارد؛ هم از نظر مقطع زمانی، هم از نظر ابهام در به اجرا در آمدن فرمول و نحوه اجرای این ابلاغیه.

این کارگزار بورس ادامه داد: در خصوص این ابلاغیه ارتباط مستقیم بین بنیه مالی و سرمایه شرکت ها وجود دارد. جای بررسی بیشتر وجود داشت که به یک باره همه ارتباط سیستماتیک معاملات را به میزان سرمایه و حقوق صاحبان سهام عطف دهیم.

این موضوع باعث بوجود آمدن عدم تعادل در انجام و حجم معاملات برخی شرکت های کارگزاری می شود.

وی ادامه داد: در خصوص این ابلاغیه جلسه ای کارشناسی با حضور کارگزاران یا با محوریت کانون کارگزاران باید برگزار می شد که بعید می دانم چنین اتفاقی رخ داده باشد.

کورسوی امیدی از برگشت بازار سهام

هر چند در مقطع کنونی سخن گفتن از خرید سهام شاید در نگاه اول پذیرفتنی نباشد ولی بررسی ها کورسوی امیدی برای برگشت بازار در ماه های پیش رو ایجاد کرده است.

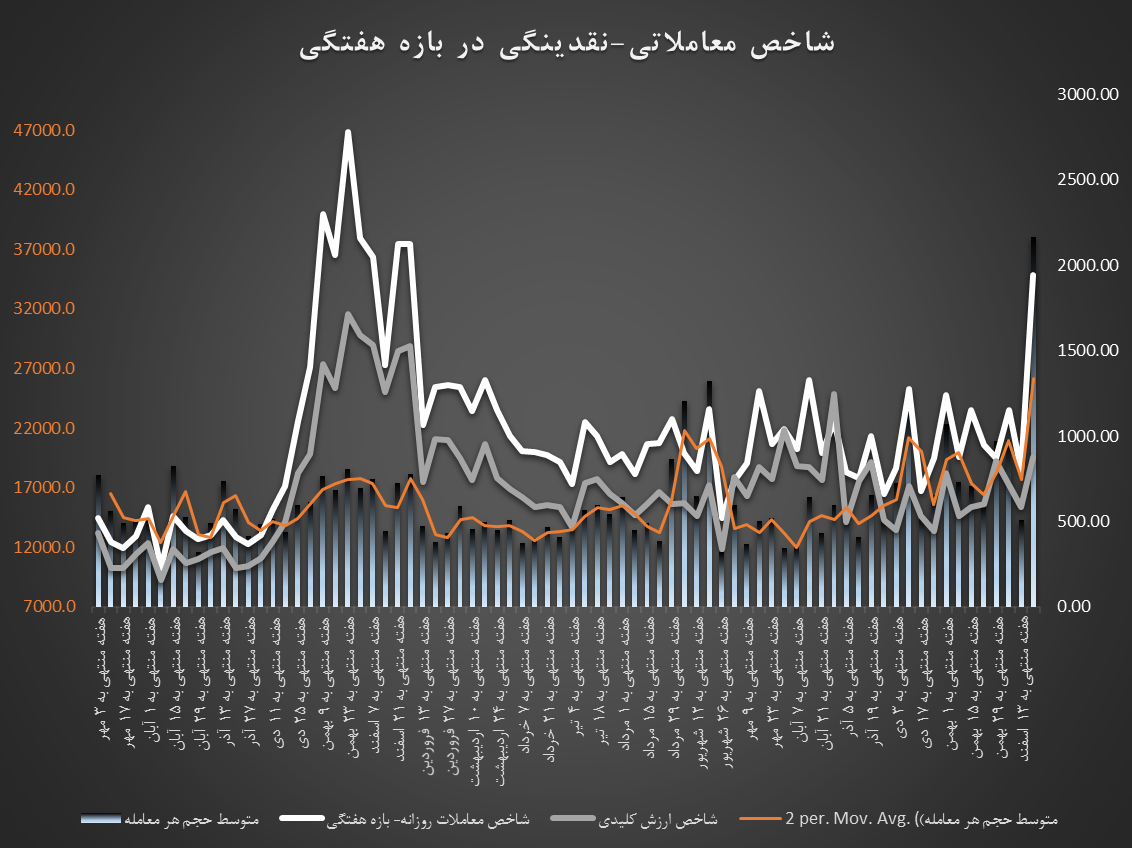

یک شاخص ابداعی که توسط سیاوش صبور یکی از بنیادی کاران بازار سهام طراحی شده است از ورود نقدینگی جدید به بورس و احتمال رخدادی مشابه زمستان 94 در بورس خبر می دهد:

ارزش بازار سهام طی یک سال اخیر بیش از 5 درصد کاهش یافته و شاخص بورس نیز در همین دوره حدود 5 درصد کاهش داشته است اما بر هیچ کس پوشیده نیست که رقم اصلاح قیمتی در سهام شرکت ها، بسیار بیشتر از این مقادیر بوده است.

سهامی وجود دارند که طی یک سال اخیر نصف شده اند و برخی بعد از توقف طولانی با فشار فروش روند منفی را ادامه داده اند و این افت قیمت را الزاما نمی توان به شرایط بنیادی شرکت ها نسبت داد.

برای سهامی مثل ایران خودرو که 40 درصد از ارزش بازاری خود را از دست داده است هیچ اتفاق بدی طی یک سال اخیر رخ نداده، یا آذراب و کشتیرانی جمهوری اسلامی که 50 درصد کاهش قیمت را تجربه کرده اند، بلکه انتظارات زیاد بازار در خصوص آن ها محقق نشده و صرفا وزنه احساسات به تحولات بنیادی چربیده است.

حال در هفته سوم اسفند ماه متوسط حجم معاملات بازار بورس در حالی به 9.7 میلیارد سهم رسید که در یک سال اخیر هیچگاه چنین حجمی را تجربه نکرده بود. بخشی از این مبادلات سنگین به بازگشایی سهم ها مربوط می شود و بخشی هم به تامین نقدینگی برای شرکت های کارگزاری، سرمایه گذاری ها و سایر حقوقی ها و حقیقی های بازار ، اما در تمام این معاملات یک سمت خریدار هم دارد و حضور این خریدار برای آینده بازار از اهمیت زیادی برخوردار است.

مطابق محاسبات شاخص ابداعی مزبور برای سنجش جریان نقدینگی در بازار بورس، اخیرا طی هفته گذشته حجم بالایی از نقدینگی بین سهام بزرگ جابجا شده تا شائبه ورود پول هوشمند به بازار در صورت توالی ورود نقدینگی، تایید گردد تا بدین وسیله شاهد بازگشت رونق به بازار طی هفته ها و شاید ماه های ابتدایی سال 96 باشیم.

باید خاطر نشان کرد که شاخص شناور آزاد به کمترین مقدار طی 7 ماه اخیر رسیده است که مؤید لبریز شدن کاسه صبر سهامداران طی هفته های اخیر است.

بی شک بلوغ بنیادی بسیاری از شرکت های بورسی در نیمه دوم سال 95 از دیدگان سرمایه گذاران دور مانده و افت قیمتی شرکت های ارزنده در هیاهوی سرمایه گذاران احساسی، موقعیت های جذابی برای سرمایه گذاران میان مدت ایجاد نموده است تا ضمن استفاده از نوسانات سهم، شاید در مجامع از فواید سودهای نقدی نیز بهره لازم را ببرند.

در کف بخرید!

در اینجا توجه شما را به مرور رفتار یکی از ثروتمندان مشهور وال استریت جلب می کنم. وارن بافت موفق ترین سهامدار جهان که حدود 70 میلیارد دلار ثروت دارد همیشه دربازارهای نزولی خریدار سهم بوده است.

ماری بافت عروس وارن بافت در کتابی درباره استراتژی سرمایه گذاری این ثروتمند صاحب نام نوشته است:

«در دنیای وارن قیمتی که شما می پردازید مستقیما روی بازده سرمایه گذاری شما تاثیر دارد. از آنجا که او در جستجوی شرکت های با مزیت رقابتی پایدار است که مانند نوعی اوراق قرضه سرمایه ای می باشد، هر چه قیمت بالاتری بپردازد نرخ بازده اولیه آن و نرخ بازده سود شرکت در طی ده سال پایین تر خواهد آمد. بگذارید به یک نمونه نگاهی بیندازیم.

در اواخر دهه 1980 وارن شروع به خرید سهام کوکاکولا با متوسط قیمت 5/6 دلار در مقابل 46/0 دلار سود هر سهم نمود که در دنیای وارن مساوی با نرخ بازده اولیه 7 % می باشد. تا سال 2007 کوکاکولا سود 57/2 به ازای هر سهم را به دست آورد.

این بدان معناست که وارن می تواند استدلال کند اوراق قرضه سرمایه ای کوکاکولای او اکنون سود 57/2 دلار به ازای هر سهم را روی سرمایه گذاری اولیه 5/6 دلاری می پردازد که برابر با بازدهی 5/39 % می باشد . اما اگر او در اواخر دهه 1980 قیمت 21 دلار را به ازای هر سهم پرداخته بود ، نرخ بازده اولیه 2/2 % (2/2% = 21 ÷ 0.46 ) بود.تا سال 2007 این بازده می توانست تا 12.2 % (2/12% = 21 ÷ 2.57) رشد کند که به طور حتم به اندازه 39.5% جذابیت نداشت.

بنابراین قیمت پایین تری که شما برای یک شرکت با مزیت رقابتی پایدار می پردازید، در بلند مدت عملکرد بهتری خواهید داشت و وارن مترصد بلند مدت است.

بنابراین در چه زمانی به خرید این شرکت ها اقدام خواهید کرد؟ برای تازه کارها در بازار با روند کاهش قیمت ها اگر چه هنوز ممکن است در مقایسه با سایر قیمت های پایین بازار کاهشی، گران قیمت به نظر برسند در بلند مدت می توانند معامله خوبی باشند و گاهی اوقات حتی شرکتی با مزیت رقابتی پایدار می تواند دچار خطا و لغزش شده و کار احمقانه ای انجام دهند که می تواند قیمت سهام آن ها را در کوتاه مدت پایین ببرد. به نوشیدنی جدید کوکاکولاnew cokeفکر کنید.

وارن می گوید فرصت های خرید شگفت انگیز زمانی خودشان را نشان می دهند که یک مشکل قابل حل برای یک بار اتفاق بیفتد. نکته کلیدی در اینجا قابل حل بودن این مشکل است.

چه زمانی شما می خواهید از این شرکت های عالی دوری کنید ؟ در بالاترین حد بازار با روند افزایش قیمت زمانی که این شرکت های عالی در بالاترین حد تاریخی نسبت قیمت به درآمد (P/E) خود معامله می شوند.

حتی شرکت های دارای مزیت رقابتی پایدار اگر قیمت خیلی گزافی برای ورود به آن ها پرداخت شده باشد نمی توانند خودشان را از ایجاد نتایج ضعیف رهایی ببخشند.»

هزار توی معامله مهمترین شرکت سرمایه گذاری بورس ؛ «ونیکی»

در هفته گذشته بلوک 1480 میلیارد تومانی شرکت سرمایه گذاری ملی ایران از سوی بانک تجارت به مزایده گذاشته شد و بدون رقابت در قیمت پایه به یک خریدار واگذار شد.

به گزارش بورس24 ،بانک تجارت در شرایط واگذاری آن اعلام کرده بود که علاوه بر وثیقه کردن بلوک مزبور به مدت 5 سال تا زمان اتمام اقساط آن ، نیاز است 500 میلیارد تومان وثیقه اعم از ملک، سهام و سپرده بانکی برای انجام این معامله در اختیار بانک قرار گیرد که سنگین بودن همین وثایق عملا شرایط ورود به معامله را برای خریداران بالقوه دشوار کرده بود.

ضمن این که به طور عرفی معمولا در بورس همان سهام واگذار شده به عنوان وثیقه نزد فروشنده قرار می گیرد و تعریف وثایق اضافی هر چند مجاز ولی معمول نیست.خریدار این بلوک می بایست علاوه بر پرداخت 210 میلیارد تومان پیش پرداخت در قالب وجه نقد و سهام شرکت های برتر بورس، طی پنج سال به طور سالیانه 253 میلیارد تومان را به بانک تجارت پرداخت کند.

اما از سوی دیگر، امتیازی برای خریدار در نظر گرفته شده بود از آن حیث که خریدار به محض قطعیت معامله، قادر به دریافت سود سهام پرداخت نشده بانک تجارت از سال های گذشته بود.

در حال حاضر در حساب های سرمایه گذاری ملی ایران موسوم به "ونیکی" 153 میلیارد تومان سود پرداختنی به بانک تجارت وجود دارد که پس از انجام این معامله خریدار با پرداخت 105 میلیارد تومان به عنوان وجه نقد و 105 میلیارد تومان در قالب سهام شرکت های بزرگ، صاحب 153 میلیارد تومان سود سهام بانک تجارت می شد و در ازای آن سود مزبور را به صورت اقساطی ظرف دو و نیم سال به بانک تجارت پرداخت می کرد.

در شامگاه روز چهارشنبه 11 اسفند ماه اطلاعیه ای روی سایت رسمی بورس قرار گرفت که بر مبنای آن بانک تجارت، میزان وثایق ملکی، سهام و ضماتنامه را از 500 به 250 میلیارد تومان کاهش داده بود و به جای آن 250 میلیارد تومان سفته از خریدار مورد پذیرش قرار می گرفت.

اطلاعیه مزبور که به تایید مدیریت عملیات بازار نقد شرکت بورس رسیده بود، با کمال شگفتی روز بعد از روی سایت رسمی بورس ناگهان محو شد تا با سخت شدن دوباره امکان رقابت برای خریداران به دلیل لزوم تودیع وثایق سنگین، ماجرای این واگذاری ابعاد پیچیده ای به خود بگیرد.

نکته جالب این که محو اطلاعیه آن هم 48 ساعت قبل از معامله بدون درج اطلاعیه جدید و تکذیب اطلاعات قبلی صورت پذیرفت. علاوه بر این، نکته مهم تر این است که بر اساس بند 38 آیین نامه شرایط معامله عمده در بورس، هر گونه تغییر شرایط معامله در چنین فاصله زمانی از معامله به منزله انصراف فروشنده تلقی می شود، حال آن که عرضه سهم عملا در روز مقرر انجام شد.

اهمیت این معامله و اتفاقات اخیر سبب شد تا برخی حساسیت ها نسبت به این معامله افزایش یابد. بدین ترتیب بازگشایی نماد معامله عمده این شرکت در روز شنبه گذشته در حالی انجام شد که انتشار اطلاعیه تغییر شرایط معامله و حذف ناگهانی آن عملا متقاضیان بالقوه این بلوک مدیریتی را با سردرگمی زیادی مواجه کرده بود.

قبل از انجام معامله شرکت های سرمایه گذاری غدیر، «شستا»، سرمایه گذاری توسعه صنعتی ایران، سرمایه گذاری دانایان پارس، صندوق بازنشستگی کارکنان صدا و سیما، گروه کروز و یکی از زیر مجموعه های بانک مسکن به عنوان لیست بلند بالای خریدارانی یاد می شدند که تایید صلاحیت شده اند و انتظار می رفت تا رقابت داغی را رقم بزنند.

اما شگفتی دوم زمانی ایجاد شد که تنها یک خریدار آن هم با تاخیر زیاد تنها دستور خرید را وارد سیستم کرد و بدون حضور هیچ یک از خریداران بالقوه موفق به خرید این بلوک ارزشمند و کلیدی شد.

به این ترتیب، سه میلیارد و 486 میلیون و 129 هزار و 904 سهم "ونیکی" (معادل 8 /49 درصد) از سهام شرکت سرمایه گذاری ملی ایران به ارزش 826ر14 میلیارد ریال به یک شرکت با مسئولیت محدود تحت عنوان «توسعه معادن جنوب» فروخته شد.

در واقع پرتفوی 2000 میلیارد تومانی سرمایه گذاری ملی ایران با دارا بودن حدود 40 شرکت عضو هیات مدیره در شرکت های بورسی در اختیار این خریدار قرار گرفت. گمانه زنی ها از کنترل نهایی یک شخص حقیقی، که در سال های اخیر خریدهای گسترده ای را در زمینه بلوک های مدیریتی (از جمله آلومنیوم المهدی) داشته است، بر شرکت خریدار بلوک «ونیکی» حکایت دارد.

شرکت توسعه معادن جنوب همچنین مالکیت بیش از سه درصدی سهام فروشنده بلوک (بانک تجارت) را در اختیار دارد.

گفته می شود، برخی متقاضیان بالقوه این بلوک به دلیل اتکا بر تغییر شرایط معامله در روز چهارشنبه بر اساس اطلاعیه رسمی بانک تجارت و سپس حذف ناگهانی آن از حضور در گردونه رقابت بازمانده اند.

همچنین شنیده ها حکایت از آن دارد که مجموعه تامین اجتماعی نیز به دلیل بدهی های قبلی به خصوصی سازی در واپسین لحظات از دریافت تایید صلاحیت نهایی و امکان حضور در رقابت بازمانده است.

به این ترتیب پرونده واگذاری بلوک مدیریتی بزرگترین شرکت سرمایه گذاری بورس هر چند در فضایی سرد به لحاظ رقابت اما با حواشی مورد اشاره بسته شد تا بانک تجارت نیز با تحقق درآمد مورد پیش بینی از محل واگذاری بلوک در پیش بینی زیان خود (93 ریال به ازای هر سهم)، از زیان دهی بیشتر در سال 95 در امان بماند.

حال آن که بررسی دقیق صفر تا صد این معامله از چیدن جورچینی حرفه ای برای قبضه استراتژیک ترین شرکت سرمایه گذاری بورس حکایت دارد؛ شرکتی که رای آن در جابه جایی های قدرت در گروه خودروسازی ایران خودرو و چند شرکت بزرگ دیگر بسیار مهم و کلیدی است.

معامله «ونیکی» در حالی روز چهارشنبه هفته جاری طبق مقررات حاکم بر معاملات عمده بورس با پرداخت های نقدی خریدار باید قطعی شود که به نظر می رسد نهاد ناظر بازار سهام لازم است یکبار به طور دقیق همه ابعاد این واگذاری با اهمیت را بررسی کند!

بزرگترین سهامدار بورس آیا از خیر سهم های کم بازده می گذرد!؟/بیش از یک دهه ماندگاری بدون سود در ساختمان ایران

پروژه خروج تامین اجتماعی از برخی شرکت های غیر مرتبط یا کم بازده قرار است در سال 96 به شکل جدی تری دنبال شود.تامین اجتماعی بهار امسال اعلام کرده بود که در کاشی سعدی 68 درصد، پارس الکتریک 56 درصد، نیرو کلر48درصد،لاستیکی سهند44درصد، کاغد سازی کاوه 83درصد، کاشی الوند 91 درصد، دوده صنعتی پارس 13 درصد، کربن ایران43درصد، فارسیت اهواز 84 درصد، فارسیت دورود 13 درصد، لعابیران 56 درصد،داروسازی زاگرس فارمد پارس 40 درصد، پتروشیمی آبادان 59 درصد، ایران یاسا تایر و رابر17 درصد، سرمایه گذاری ساختمان ایران 25 درصد، کارتن ایران 33 درصد،سیمان دورود 33 درصد و لوازم خانگی پارس 98 درصد مالکیت دارد و این شرکت ها را در سال 1395 برای فروش آماده می کند،اما در عمل بخش زیادی از این واگذاری ها محقق نشد!

بهروز خالق مدیر امور مجامع و شرکت های شرکت سرمایه گذاری تامین اجتماعی که در خصوص برخی واگذاری های در دستور کار این سازمان سخن می گفت،درباره برنامه فروش برخی شرکت ها که در ابتدای سال جاری اعلام شده بود،گفت:اصولا شرکت هایی که در اختیار سازمان تامین اجتماعی است و در سنوات قبل واگذار نشده شرکت هایی است که به صورت رد دیون از سوی دولت به این سازمان رسیده و انتخابی سازمان تامین اجتماعی نبوده است.

به همین دلیل سازمان تامین اجتماعی در خواست کرد که این شرکت ها از طریق سازمان خصوصی سازی به مردم واگذار شوند و در صورتی که خریداری وجود نداشت در اختیار ما قرار گیرد.

نماینده شرکت سرمایه گذاری سازمان تامین اجتماعی در مجامع شرکت ها تاکید کرد: در سال 96 با بهبود نسبی اوضاع اقتصادی واگذاری های تامین اجتماعی با سرعت بیشتری انجام می شود.

وی افزود: بیشتر شرکت های تامین اجتماعی به هلدینگ های تخصصی واگذار شده است،به طور مثال شرکت سرمایه گذاری ساختمان ایران در حال حاضر زیر نظر شرکت سرمایه گذاری پتروشیمی است. در واقع شستا تمام شرکت های در اختیار خود را به هلدینگ های خود منتقل کرده و مسئولیت مستقیمی در قبال آن ها ندارد.

رئیس مجمع سرمایه گذاری پتروشیمی در برابر این سوال که تامین اجتماعی با وجود حضور بیش از 12 ساله خود در سهام ساختمان ایران که سود جذابی برای شرکت در بر نداشته است چه برنامه ای برای واگذاری این سهم دارد،گفت: شرکت سرمایه گذاری پتروشیمی موسوم بهPIICبرنامه واگذاری «وساخت» را همواره داشته و دارد اما به دلیل این که شرایط دائما در حال تغییر بوده و هست، هر مدیری که سمت مدیریت این هلدینگ را برعهده می گیرد نظر خاصی در مورد این شرکت دارد.

به طور مثال ممکن است مدیری بخواهد با خرید بیشتر «وساخت» مدیریت بانک زیرمجموعه آن را برعهده بگیرد اما مدیریت دیگری مخالف این نظر باشد.اما به صورت نانوشته استراتژی خروج از این شرکت همواره وجود داشته است که با توجه به شرایط بازار و سایر موارد هنوز این مهم محقق نشده است.

مجموعه تامین اجتماعی بزرگترین سهامدار بورس است که در سال های گذشته عملکرد درخور توجهی در بورس نداشته است.تصمیمات بورسی در این سازمان با سرعت خوبی گرفته نمی شود و یکی از نمونه های آن تنها سردادن شعار خروج از بنگاهداری است که سبب شد هزینه مالی این سازمان به دلیل این کم تحرکی در بورس افزایش پیدا کند.

*روزنامه نگار و تحلیل گر بورس

نظرات :

شما می توانید اولین نفری باشید که برای این مطلب نظر می دهید.