شروین شهریاری در دنیای اقتصاد نوشت: بازار سهام كشور در یك سال گذشته یك دوره رویایی به لحاظ سودآوری را پشت سر گذاشته است. تنها در یك سال اخیر، بازار سهام بیش از 145 درصد رشد کرده است. این در حالی است كه تلاطمهای ارزی در كشور به طور جدی از پاییز سال 91 شروع شد. از آن زمان تاكنون، دلار 1200 تومانی با رشد 160 درصدی به 3100 تومان رسیده است.

مقایسه عملكرد بازار ارز با بورس این فرضیه را به ذهن متبادر میكند كه بازار سهام با یك فاز تاخیر زمانی (در نمونه اخیر این تاخیر حدود یك سال بوده است) تضعیف ارزش پول ملی را جبران میكند؛ به عبارت دیگر، قیمتهای سهام به طور میانگین، ارزش دلاری خود را در طول زمان حفظ خواهند كرد. علت این دنباله روی البته با عنایت به تاثیر مثبت رشد نرخ ارز بر ارزش جایگزینی و سودآوری شركتها قابل درك است. اما از حدود دو ماه قبل و با برگزاری انتخابات ریاستجمهوری، فضای ذهنی فعالان اقتصادی دچار تغییر شده و بسیاری امیدوارند تا تدبیر دولت جدید در عرصه دیپلماسی كارساز شود و تنگنای تحریمهای اقتصادی تخفیف یابد. در كنار این مساله، كند شدن شدید رشد نقدینگی در چهارماهه نخست سال جاری (كه بر اساس آمار بانك مركزی كمتر از دو درصد بوده و افت 75 درصدی نسبت به دوره مشابه سال گذشته را نشان میدهد)، نوید كاهش پتانسیل سفته بازی در بازارهای مسكن، ارز و سكه و امكان تثبیت قیمتها تا پایان سال را میدهد. از سوی دیگر، فضای ركودی اقتصاد و افزایش قابل توجه هزینه سرمایهگذاری برای ایجاد طرحهای توسعه، عمده صنایع بورسی را با عدم تعریف طرحهای جدید و تثبیت ظرفیت تولید فعلی مواجه كرده است. بدین ترتیب، با حذف دو عامل مهم موثر بر رشد سودآوری شركتها (تثبیت قیمت ارز و ظرفیت تولید)، نگاه فعالان بازار باید بیش از گذشته بر یك عامل مهم دیگر یعنی «چشم انداز اقتصاد جهانی» متمركز شود كه میتواند قیمتهای فروش تولیدات بسیاری از صنایع مهم بورسی (به ویژه در گروههای معدنی، فلزی و شیمیایی) را تحت تاثیر قرار دهد. علاوه بر این، وضعیت آینده اقتصاد دنیا مهمترین عنصر تعیینكننده قیمت جهانی نفت است كه كماكان از مهمترین منابع بودجهای دولت به شمار میرود و نقش مهمی در ترسیم فضای كلان اقتصاد ایران دارد. با این مقدمه میكوشیم تا با تمركز بر وضعیت بزرگترین بلوكهای اقتصادی جهان، تصویری از تحولات احتمالی آتی ارائه كنیم.

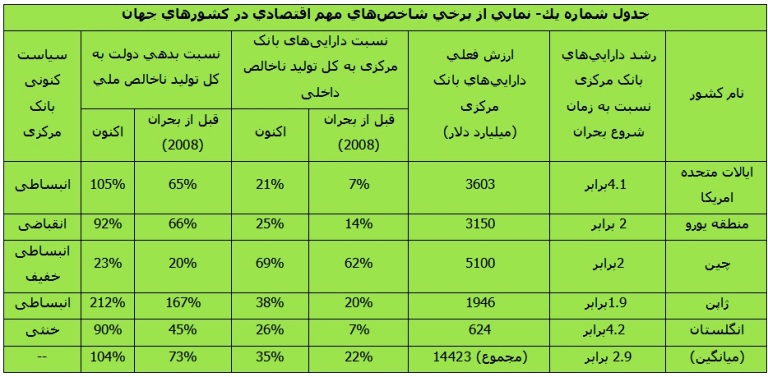

اقتصاد ایالات متحده كه به تنهایی قریب 22 درصد كل اقتصاد دنیا را به لحاظ تولید ناخالص داخلی را شامل میشود، در سال 2008 با یک بحران مالی عظیم ناشی از سقوط بازار مسكن مواجه شد؛ مشكلی كه دامنه اش به دیگر نقاط دنیا هم سرایت كرد و عنوان بزرگترین بحران اقتصادی جهان پس از جنگ جهانی دوم را از آن خود کرد. همزمان، با اوجگیری بحران به ویژه از سال 2009، سیاستهای انبساطی مالی و پولی به شدت از سوی دولت و بانكهای مركزی بلوك غرب پیگیری شد تا بلكه به ضرب چاپ پول و دخالتهای دولتی در اقتصاد، شرایط به حالت عادی برگردد. برای قضاوت درباره اثربخشی این سیاستها به جدول شماره یك مراجعه كنید كه برخی شاخصهای مهم در مورد بلوكهای مطرح اقتصاد جهانی را مقایسه كرده است.

با بررسی دقیق ارقام جدول، نتایج زیر در خصوص هر یك از كشورها/مناطق اقتصادی قابل اشاره است:

1.ایالات متحده آمریكا: این كشور یكی از جسورانهترین سیاستهای انبساطی پولی و مالی را در بین قطبهای اقتصادی جهان بعد از بحران مالی به اجرا گذاشته است. حجم داراییهای بانك مركزی این كشور در پنج سال اخیر بیش از 4 برابر شده كه این اتفاق به یمن دیدگاه رییس بانك مركزی آمریكا (فدرال رزرو) میسر شده است. به این ترتیب با اجرای سه دور برنامه انبساطی، بانك مركزی با خلق اعتبار جدید اقدام به خرید اوراق قرضه دولتی و نیز وام بدهكاران مسكن كرده است و حجم عظیمی (نزدیك به 3 تریلیون دلار) از اوراق مزبور را درترازنامه خود انباشته است. براساس آخرین برآوردها، میانگین دوره بازپرداخت اوراق خریداری شده توسط این بانك 7 سال است. این سیاست جسورانه موجب شده كه نسبت داراییهای بانك مركزی به كل اندازه اقتصاد آمریكا از 7 درصد در سال 2008 به 21 درصد كنونی برسد كه با ادامه برنامه كنونی فدرال رزرو در سال آینده از مرز 25 درصد گذر خواهد كرد. رشد پرشتاب این نسبت خود گویای این نكته مهم است كه سرعت خلق اعتبارات در آمریكا از سرعت رشد اقتصاد این كشور بیشتر است. قضیه وقتی تامل برانگیز تر میشود كه به عملكرد دولت آمریكا هم توجه كنیم كه به صورت بی امان در سالهای اخیر مشغول خرج کردن از محل استقراض بوده كه این مساله موجب جهش نسبت بدهی به تولید ناخالص داخلی آمریكا از 65 به بیش از 100 درصد در شرایط فعلی شده است؛ یعنی حجم بدهیهای كنونی دولت آمریكا از حجم تولید كل اقتصاد این كشور در طول سال بیشتر است. این در حالی است كه هر چند سیاست انبساطی مخارج دولتی تا حد زیادی متوقف شده، اما بانك مركزی آمریكا با خرید ماهانه 85 میلیارد دلار اوراق قرضه دولتی و رهنی مسكن به گسترش سیاستهای انبساطی و خلق پول جدید ادامه میدهد.

2.منطقه یورو: در اروپا، به لطف سختگیری آلمانها، سیاست انبساطی با احتیاط بسیار بیشتری بعد از بحران سال 2008 پیگیری شده است. همانطور كه در جدول مشاهده میكنید، اندازه ترازنامه بانك مركزی اروپا در این مدت تنها دو برابر شده كه آن هم به علت اعطای وامهای سه ساله ارزان قیمت به بانكهای اروپایی است؛ وامهایی كه در حال حاضر به دوران سررسید بازپرداخت خود نزدیک شدهاند و در یك سال گذشته نیز تسویه پیش از موعد برخی از این وامها توسط بانكها به كاهش بیش از 20 درصدی اندازه ترازنامه بانك مركزی اروپا انجامیده است. همچنین، نسبت بدهی به تولید ناخالص داخلی در این منطقه به طور میانگین علی رغم بحرانهای سنگین در یونان، پرتغال، ایرلند و اسپانیا كماكان زیر سطح كلیدی 100درصد قرار دارد و در حال حاضر نیز به واسطه تسویه وامهای بانكهای اروپایی و کندی اعطای اعتبارات جدید میتوان سیاست پولی این منطقه را انقباضی دانست. این سیاستها هر چند هزینه گزافی بر دوش اقتصادهای اروپایی و مردم آنها گذاشته (به نحوی كه هنوز این منطقه رشد اقتصادی واقعی نسبت به پیش از بحران را بر خلاف ایالات متحده به ثبت نرسانده است) اما با تحمل ریاضت و رکود چندساله، مسیر كمریسكتر و سالمتری را برای عبور از بحران گشوده است. در همین راستا، تفاوت بهره اوراق قرضه ده ساله یکی از بحران زده ترین اقتصادهای منطقه یعنی اسپانیا با قویترین اقتصاد اروپا یعنی آلمان به کمتر از 2.5 درصد رسید (در اوج بحران در دو سال قبل این نسبت تا 5 درصد هم افزایش یافته بود) که این مساله نشانهای مهم از کاهش ریسک اعتباری کشورهای بدهکار و بازگشت تدریجی سلامت به اقتصاد قاره سبز است؛ به ویژه آنکه در فصل دوم سال 2013 هم این منطقه برای نخستین بار پس از هفت فصل متوالی انقباض اقتصادی به رشد مثبت (0.3 درصد) بازگشته است.

3.چین: در کشور اژدهای زرد، كه سومین بلوك اقتصادی جهان به لحاظ حجم تولید است، چندان تاثیری از بحران دیده نمیشود. در این میان، هر چند خلق اعتبار توسط بانك مركزی در سالهای اخیر با شتاب نسبتا زیادی (مشابه اروپا) صورت پذیرفته؛ اما نسبت داراییهای بانك مركزی به كل تولید ملی افزایش زیادی پیدا نكرده است. این مهم، نشان دهنده رشد اقتصادی مناسب چین در سالهای پس از بحران است كه به طور میانگین در محدوده سالانه 9 درصد محقق شده است. همچنین، استقراض دولتی در این كشور چندان افزایش نیافته و در سطح محدود 23 درصد کل تولید ملی باقیمانده است. این روند نیز به خوبی نشاندهنده پتانسیل بالای رشد اقتصادی چین در اتكا به خود به جای محركهای دولتی برآمده از بدهی و چاپ پول است و به طور كلی موقعیت ممتاز این كشور در مقایسه با رقبا به لحاظ اقتصادی را نشان میدهد؛ هر چند اندازه ترازنامه بانك مركزی چین به دلیل انباشتن طلا و اوراق قرضه آمریكایی در بخش داراییها (و در مقابل چاپ یوان) به نحو قابل ملاحظهای بزرگتر از سایر رقبا در مقایسه با اندازه اقتصادش است و این ویژگی (انباشتن اوراق قرضه سایر کشورها و مقدیر زیادی طلا در بانک مرکزی) هم مختص به چین است.

4.ژاپن: چشم بادامیهای شرق دور كندتر و دیرتر از بقیه به بحران واكنش نشان دادند. اما با روی كار آمدن نخست وزیر جدید از حزب مخالف در سال گذشته به ناگهان سیاستهای انبساطی بیسابقهای را در پیش گرفتند. در همین راستا، از اوایل سال جاری، ژاپنیها تصمیم به دوبرابر كردن پایه پولی و اندازه داراییهای بانك مركزی خود گرفتند كه این برنامه تا پایان سال آینده میلادی به صورت تزریق ماهانه 80 میلیارد دلار اعتبار از سوی بانك مركزی (كه عمدتا به خرید اوراق قرضه و بدهی دولتی اختصاص مییابد) پیگیری خواهد شد. كارشناسان پیشبینی میكنند كه در صورت اجرای این سیاست، نسبت داراییهای بانك مركزی به اندازه اقتصاد ژاپن از مرز 50 درصد عبور كند و نزدیك ترین فاصله در بین اقتصاد كشورهای توسعه یافته نسبت به چین را ثبت كند. نسبت بدهی به تولید ناخالص داخلی هم در سطح اعجاب انگیز 212 درصد قرار گرفته که البته عمدتا توسط مردم ژاپن (و نه خارجیها) تامین شده است. در اثر این سیاستهای بیمحابای انبساطی، ارزش ین در یك سال گذشته 25 درصد در برابر دلار سقوط كرده و برخی كارشناسان امكان یك سقوط 30 درصدی دیگر تا سطح 130 ین در برابر هر دلار (كه معادل كمترین ارزشهای تاریخی ین در هزاره جدید است) را در صورت ادامه سیاستهای انبساطی كنونی متصور هستند؛ هر چند در مورد تداوم اجرای این سیاستهای عجیب و غریب (كه بیش از یك درصد اندازه كل اقتصاد ژاپن در هر ماه توسط بانك مركزی اعتبار خلق میكند) تا پایان سال 2014 اما و اگرهایی هم وجود دارد.

5.انگلستان: بریتانیا از كشورهایی است كه سیاست انبساطی خود را با سرعتی مشابه ایالات متحده پیگیری كرده و البته نتایج مشابهی نیز گرفته است (رشد میانگین اقتصاد بریتانیا در پنج سال گذشته به مراتب بهتر از حوزه یورو بوده است). با این حال، بانك مركزی بریتانیا در سال 2013 توسعه سیاستهای انبساطی را متوقف كرده و در حال حاضر، یك وضعیت خنثی (نه انبساطی و نه انقباضی) از سوی سیاستگذاران اقتصادی در بریتانیا حاكم است؛ سیاستی كه شاید با عنایت به نسبتهای تامل برانگیز بدهی به كل تولید ناخالص داخلی، سهم داراییهای بانك مركزی از كل تولید ملی و نیز خطرات تورمی پیش رو چندان هم اجتناب پذیر نباشد.

با این توضیحات كه یك شمای كلی از وضعیت اقتصاد جهانی را ترسیم كرده است میتوان به تحلیل چشم انداز آینده پرداخت. بدین منظور باز هم همچون گذشته باید بر وضعیت ایالات متحده به عنوان تاثیرگذارترین قطب اقتصادی متمركز شد. ایالات متحده جسورانه ترین سیاست انبساطی مالی و پولی را پس از بحران جهانی اقتصاد به موقع اجرا گذاشته است. این سیاستها كه با خلق اعتبار از سوی بانك مركزی و افزایش بدهیهای بیسابقه دولتی همراه بوده است از بعد از سال 2009 تا كنون تنها توانسته دو دردصد رشد اقتصادی سالانه (به طور متوسط) را برای این كشور به همراه بیاورد كه اخیرا شتاب رشد كندتر هم شده و برای مثال در نیمه اول سال 2013 به 1.4 درصد رسیده است. اما سوال این است كه این حجم عظیم خلق اعتبار و بدهی كه منجر به تزریق میلیاردها دلار به اقتصاد جهان شده است و لزوما رشد اقتصادی را موجب نگشته به كجا رفته است؟ پاسخ را البته باید در قیمت داراییها جستجو كرد. به علت حضور قدرتمند فدرال رزرو در سمت تقاضای اوراق قرضه، قیمت این اوراق در چهار سال گذشته (تا اوایل خرداد سال جاری) بیش از 20 درصد رشد كرد كه برای این بازار یك بازدهی عالی محسوب میشود. نتیجه این امر كاهش شدید نرخ بازدهی اوراق قرضه بوده؛ به نحوی كه به عنوان مثال نرخ سود اوراق قرضه ده ساله امریکا از 4 درصد به 1.6 درصد رسید. قیمتهای سهام نیز روند مشابهی را طی نمودهاند و از اوج بحران یعنی مارچ 2009، ارزش بازار یا همان قیمتهای سهام 500 شركت برتر آمریكا در مقایسه با اوج رونق آن در دو هفته قبل نزدیك به 3 برابر شده اند. قیمت طلا هم به عنوان شاخص ارزش پولهای كاغذی از خلق اعتبارات بی محابا بی نصیب نمانده و در بازه پنج ساله حدود دو برابر شده است. اخیرا قیمتهای مسكن نیز پس از پنج سال ركود به جرگه رونق پیوستهاند و قیمت مسكن در 20 شهر بزرگ آمریكا بر اساس شاخص معتبر كیس شیلر (Case-Shiller index) در یك و نیم سال اخیر 16 درصد گران شده و در ماههای اخیر نیز بر شتاب افزایش قیمتها افزوده شده است. بدین ترتیب میتوان گفت فارغ از نیت اصلی تنظیمكنندگان سیاستهای انبساطی فعلی، پول جدید به جای تحریك تولید (هر چند تا اندازه كمی در آن هم موثر بوده) در حال باد كردن قیمت داراییهاست. لطیفه قضیه اینجاست كه بعد از بحران مالی اصطلاحی بین فعالان بازارهای سرمایهگذاری رواج پیدا كرده كه «هر خبر بدی، خبر خوب است!»بدین معنی كه هر چه آمارهای رشد اقتصادی و بیكاری ضعیفتر باشند برای بازارها بهتر است زیرا كه این آمارها، مقامات بانك مركزی و دولت را مجاب میكنند تا به خلق پول و اعتبار بیشتر اقدام كنند؛ پولی كه در نهایت از بازارها سر درمیآورد و باز هم باعث افرایش بیشتر قیمتها میشود! اما این مسیر تا به كجا میتواند ادامه یابد؟ واقعیت این است كه نشانههایی از توقف این روند در حال آشكار شدن است. در اروپا، چین، و انگلستان كه كمابیش این سیاستها متوقف شده است؛ در ژاپن، این وضعیت تازه آغاز شده و احتمالا چندی ادامه مییابد اما در ایالات متحده هم زنگ پایان اعتبار ارزان به صدا درآمده است. اولین نشانهها در روز 22 می2013 (اول خرداد 92) پدیدار شد كه انتشار صورت خلاصه مذاكرات فدرال رزرو ازاحتمال «كاهش حجم خرید اوراق قرضه ماهانه تا قبل از پایان سال جاری» خبر میداد. این خبر به مثابه یك بمب ساعتی در بازارهای مالی عمل كرد و به خوبی نشان داد تا چه حد پیكر اقتصاد جهانی به محركهای انبساطی غیرمعمول و غیر قابل تداوم وابسته شده است. جدی ترین واكنش به این خبر (كه هنوز هم عملی نشده و انجام آن هم قطعی نیست) افزایش شدید نرخ بهره اوراق قرضه آمریكایی (Yield of Treasury bonds) بوده است. ابعاد این تحول در بازارهای مالی ایالات متحده تاملبرانگیز است. نرخ بهره اوراق ده ساله (به عنوان شاخص ترین اوراق قرضه دولتی) از 1.7 درصد در ماه مه تقریبا 70 درصد رشد كرده و به 2.9 درصد رسیده است؛ این امر خود نشانهای از هجوم سرمایهگذاران برای فروش اوراق قرضه است كه قیمت این اوراق بهادار را بیش از ده درصد در طول دوره زمانی مورد بحث كاهش داده است. بانك آمریكایی گلدمن ساكس (Goldman sachs)كه سابقه طولانی در ارائه پیشبینیهای معتبر اقتصادی دارد، میگوید كه آمریكا وارد یک دوره كاهش مداوم قیمت اوراق قرضه شده است و این روند موجب افزایش نرخهای بهره ده ساله به 3 درصد در سال آینده و 4 درصد در سال پس از آن خواهد شد. بانك فرانسوی سوسیت جنرال (Societe general) حتی بدبینتر است و رسیدن نرخ بهره اوراق به 5 درصد پس از پایان سیاستهای انبساطی فدرال رزرو را انتظار میكشد. برخی از كارشناسان نیز رشد نرخ بهره اوراق قرضه آمریكا به محدوده 5 تا 6 درصد در یك بازه زمانی دو ساله را پیشبینی میکنند كه در صورت تحقق، نرخهای بهره آمریكا را به سمت بالاترین سطوح در هزاره سوم سوق خواهد داد. باید توجه داشت افزایش نرخهای بهره در شرایط عادی معمولا به عنوان نشانهای از بهبود وضعیت اقتصادی تلقی میشود اما منشا کنونی رشد نرخهای بهره کاملا متفاوت است و مستقیما به احتمال قطع سیاستهای انبساطی مربوط میشود که با شتاب کاملا غیرعادی موجب نزول شدید قیمت اوراق قرضه در چهارماه اخیر شده است.

پیامدهای این روند بر كل اقتصاد آمریكا و جهان میتواند در موارد چهارگانه زیر طبقهبندی شود:

1.نرخ بهره اوراق قرضه آمریكا به عنوان كم ریسك ترین اوراق بادرآمد ثابت به خودی خود تعیین كننده نرخ استقراض در سایر بخشهای اقتصاد است. در سه ماه گذشته، همگام با سقوط ارزش اوراق قرضه امریکایی، نرخ استقراض بلندمدت برای مسكن، خرید خودرو، كارتهای اعتباری و ... نیز كمابیش به میزان اوراق قرضه دولتی رشد كرده است. این اتفاق طبیعتا كل اقتصاد آمریكا (كه 70 درصد آن متكی بر مصرف و استقراض مردم برای خرید کالاهای مصرفی است) را تحت تاثیر قرار میدهد و به دلیل افزایش هزینه استقراض، اثرات انقباضی بر قدرت و انگیزه خرید مصرف كنندگان، متقاضیان مسكن ،خودرو و ... دارد. علاوه بر این، نرخهای بهره اوراق قرضه شركتی (Corporate bonds) نیز در چند ماه اخیر به شدت افزایش یافته است كه این مساله نیز نوید پایان دوران استقراض ارزان برای شركتها را میدهد؛ امری كه میتواند به كاهش تمایل بنگاهها برای استقراض جدید جهت توسعه فعالیتها و متعاقب آن رکود در سطح کلان اقتصاد بینجامد.

2.صندوقهای با درآمد ثابت در سراسر جهان در ماه جوئن شاهد بزرگترین هجوم طول تاریخ سرمایهگذاران برای خروج از صندوقها بودهاند؛ به نحوی كه در این ماه بیش از 80 میلیارد دلار از صندوقهای اوراق قرضه خارج شده است كه این رقم دو برابر میزان خروج سرمایه از این صندوقها در اوج دوران بحران مالی (اكتبر 2008) است. همچنین ضرر متوسط این صندوقها در ماه مزبور بیش از 5 درصد بوده كه عمدتا به دلیل افت قیمت اوراق قرضه ایجاد شده است. این روند عمدتا به ضرر بیمهها و صندوقهای بازنشستگی تمام میشود كه اصلیترین دارندگان اوراق قرضه و مشاركتكننده در صندوقهای با درآمد ثابت هستند كه در سالهای اخیر از افت نرخ بازده سالانه اوراق متضرر شدهاند و اكنون نیز باید طعم كاهش ارزش اصل دارایی خود را بچشند. با توجه به تعهدات این نهادهای عمومی، تاثیر منفی تداوم این ضرر و زیانها، در نهایت بر پسانداز مردم عادی و مصرفكنندگان تحمیل خواهد شد.

3.دولت آمریكا در سه سال گذشته با كسری بودجههای بیش از یك تریلیون دلاری در هر سال مواجه بوده كه این كسری بودجهها عمدتا از محل انتشار اوراق قرضه جدید، تامین مالی شده است و البته همانطور كه در جدول مشاهده كردید موجب افزایش افسار گسیخته نسبت بدهی دولت به كل تولید ناخالص داخلی گردیده است. تداوم این روند که به معنای فراتر بودن خرج امریکائیها از دخل آنهاست، آشكارا ناممكن به نظر میرسد. با این حال حتی اگر دولت هم بخواهد كسری را كاهش دهد اتفاق اخیر مربوط به افزایش نرخهای بهره، مانعی در برابر آن است. هر یك درصد افزایش نرخ بهره اوراق، با توجه به سررسید 5 ساله میانگین اوراق قرضه منتشر شده توسط دولت فدرال، به طور متوسط 160 میلیارد دلار بر كسری بودجه آمریکا در پنج سال آینده میافزاید. ادامه افزایش نرخ بهره، دولت آمریكا را با تنگنای بیشتری مواجه میكند چرا كه یا باید به دنبال منابع جدید برای تامین این افزایش هزینه و كنترل كسری بودجه خود باشد (مثلا از طریق افزایش مالیاتها كه خود اثر انقباضی دارد) یا باز هم بدهی جدید تولید كند (اوراق بیشتری چاپ کند) كه آن هم در غیاب حضور فدرال رزرو (به عنوان خریدار اصلی اوراق پس از بحران) برایش بسیار گرانتر تمام میشود.

4.میانگین بازده نقدی (Yield) سهام 500 شرکت برتر بزرگ آمریكا بعد از بحران، سالانه حدود 2.5درصد بوده است. این نسبت در سال جاری به دلیل رشد قیمتهای سهام به محدوده 2.2 درصد رسیده است. تا زمانی كه نرخ مزبور كمتر از بهره اوراق قرضه است، انگیزه زیادی برای خرید سهام وجود دارد ولی با افزایش نرخ بهره اوراق، توجیه خرید سهام دشوارتر میشود مگر آنكه چشم انداز رشد پیش روی اقتصاد باشد. در حال حاضر نیز با افت شدید قیمت اوراق قرضه، نرخهای بهره اوراق ده ساله از سطح 2.2 درصد به سرعت فراتر رفته و به آستانه 3 درصد رسیده كه خبر خوبی برای بازار سهام نیست. علاوه بر این، افزایش نرخهای بهره، وام گیرندگان سالهای اخیر كه از فرصت بدهی ارزان برای خرید داراییها (اعم از سهام، مسكن و ...) سود جسته اند را به تامل بیشتر وا میدارد كه در مورد ادامه استقراض خود بازنگری كنند؛ این مساله نیز به نوبه خود موجب محدودتر شدن ورود اعتبار جدید به بازار داراییها و افزایش احتمال ركود میشود.

بدین ترتیب نگاه بسیاری از اقتصاددانان، فعالان بازارها و سرمایهگذاران به تصمیم فدرال رزرو آمریكا در 17 سپتامبر دوخته شده است؛ جایی كه بر اساس نظر دو سوم كارشناسان مخاطب شبكه جهانی بلومبرگ، احتمالا این بانك مركزی سیاست انبساطی خود را محدود خواهد کرد. جالب است بدانید كه قبلا هم تصمیم سیاستهای انبساطی آمریكا در همین ماه و در چنین جلسهای توسط فدرال رزرو اتخاذ شده و از این جهت مشابهت زمانی جالبی بین رویدادها وجود دارد. باید منتظر ماند و دید كه ابعاد كاهش سیاست انبساطی چقدر خواهد بود. اگر بر اساس برآوردهای موجود، میزان خرید اوراق قرضه از 85 میلیارد كنونی به 65 میلیارد كاهش یابد، این امر در كوتاهمدت نمیتواند موجب افزایش معنادار بیشتر نرخ سود اوراق قرضه بلند مدت شود و آرامشی موقت را تا زمان خروج كامل از سیاستهای انبساطی در پی خواهد داشت. اما اگر به میزانی شدیدتر از انتظار بازار، انقباض (Tapering) مزبور صورت پذیرد طبیعتا پیامدهای منفی آن بر بازارها و افزایش بیشتر نرخهای بهره آشکار خواهد شد.

با جمع بندی آنچه مطرح شد میتوان به فرضیات مهمی در خصوص پیش بینی وضعیت آینده اقتصاد جهان دست یافت كه در سرفصلهای زیر قابل تلخیص است:

1.ادامه سیاستهای انبساطی كنونی در سطح جهان با توجه به عواقب غیرقابل پیشبینی و تردید در خصوص نتایج آنها، با موانع جدی روبهرو است.

2.اقتصاد جهان به ویژه آمریكا وارد دوران افزایش نره بهره استقراض شده كه احتمالا این روند با پایان سیاستهای انبساطی بانكهای مركزی تشدید خواهد شد.

3.افزایش نرخهای بهره و كاهش سیاستهای انبساطی برای رشد اقتصادی جهان (كه در سالهای اخیر به مخدر پول ارزان عادت كرده است) آثار مثبتی در بر ندارد.

4.افزایش نرخهای بهره تاثیرات ركودی بر كل بازارها (اعم از سهام، مسكن، مواد اولیه، فلزات، نفت و ...) بر جای خواهد گذاشت.

5.ممكن است تلاطمهای عمومی در كل سطح اقتصاد و بازارها به نفع طلا تمام شود و سرمایهگذاران بار دیگر برای حفظ ارزش داراییهای خود به این دارایی امن پناه بیاورند.

با جمعبندی آنچه مطرح شد میتوان گفت هر چند هنوز تا وقوع بحران احتمالی در سطح اقتصاد جهانی فاصله وجود دارد و حتی ممكن است به لطف ادامه سیاستهای انبساطی كنونی، فضای رونق در بازارها در سراسر جهان برای مدتی ادامه یابد، اما سرمایهگذاران در بورس تهران باید به دقت تحولات آتی در این زمینه به ویژه تصمیمات فدرال رزرو و نرخهای بهره را رصد كنند تا متناسب با اتفاقات پیش رو بتوانند نسبت به تخمین چشمانداز قیمت نفت، فلزات پایه و محصولات پتروشیمی و تنظیم استراتژی خود در بازار سهام ایران اقدام كنند.

نظرات :

شما می توانید اولین نفری باشید که برای این مطلب نظر می دهید.