در آغاز سال ٢٠١۴ با افت قیمت نفت و آشکار شدن آثار تحریم و در نتیجه کاهش محسوس GDP، شاخص بورس نتوانست خود را در محدوده قبلی تثبیت کند تا در جهت معکوس، روند نزولی و اصلاحی خود را آغاز کند و اصلاحی عمیق تر از آنچه در نمودار با شاخص تعدیل شده مشاهده می شود در بطن سهام اتفاق بیافتد. در میانه سال ٢٠١۴ روند کاهشی قیمت نفت جدی شد و طی سال های ٢٠١۵ و ٢٠١۶ شاخص بورس در حالی هم تراز با GDP حالت سکون به خود گرفت که نرخ فروش قیمت نفت به طور متوسط به ۵٠ و ۴٠ دلار برای هر بشکه رسید. تثبیت GDP و کاهش نرخ نفت فقط یک معنا داشت و آن هم وابستگی کمتر تولید ناخالص داخلی و اقتصادی ایران به نفت خام و بازار بورس نیز این شرایط را به درستی درک کرد و راه خود را از نفت و حتی سهام وابسته به آن جدا کرد...

سیاوش صبور – تحلیلگر بازار سرمایه

طی چهار سال گذشته، اقتصاد ایران شرایط جدیدی را تجربه کرده است، اتفاقات گسترده ای رخ داده اما آن بخشی که به بازار سرمایه مربوط می شود، را در ادامه مطلب توضیح خواهیم داد. یکی از فاکتورهای تاثیر گذار بر شرایط اقتصادی و حتی بازار سرمایه؛ تورم است. در شرایطی که تورم افزایش می یابد، مفهوم هزینه فرصت برای سرمایه گذاران ملموس تر می شود. بدان معنا که از دست دادن فرصت های سرمایه گذاری به منظور حفظ ارزش پول، برای سرمایه گذاران اهمیت زیادی می یابد. به طور روانی هر چقدر تورم شتاب بیشتری داشته باشد، التهاب سرمایه گذاری بیشتر می شود و این التهاب به انواع کالا و اوراق بهادار سرایت می کند. طبیعی ست که در چنین شرایطی پول نقد به سمت بازارهای زود بازده حرکت خواهد کرد که موید این گفته بازارهای بورس، مسکن، دلار و طلا در سال های 90 تا 92 است. شاخص بهای کالا و خدمات مصرفی که به عنوان مقیاسی از تورم مورد توجه است در ابتدای دوره ریاست جمهوری دولت نهم (سال 84) عدد 36 را نشان می دهد، در دولت دهم (سال 88) این رقم به 73 رسید و در زمان تحویل دولت به حسن روحانی در دولت یازدم (سال 92) شاخص از 175 هم فراتر رفت؛ این در حالی بود که تورم سال های 91 و 92 به 30 و 35 درصد مطابق آمار رسمی بانک مرکزی رسید. این در شرایطی است که در سال های بعد شاخص به حدود 16 و 12 درصد در سال های 93 و 94 رسید.

در حال حاضر مطابق آمار موجود تورم در پایان سال 95 در محدوده 9 درصد متوقف شد که از سال 1369 تا کنون بی سابقه بوده است. فارغ از آثار سوء یا محاسن کنترل تورم، این رویه با توجه به رخدادهای اخیر جهانی که بعضا نرخ بهره ها در کشورهای پیشرفته و دارای اقتصاد قوی، صفر یا منفی اعلام می گردد، قابل دفاع و تحسین است. در حوزه سیاست های پولی و اعتباری سال 95 برای دولت روی کاغذ خوب بود و تعیین نرخ حداکثر 15 درصد برای سپرده های بلند مدت و ابلاغ نرخ تسهیلات حداکثر 18 درصدی نشان از تمایل دولت برای خروج پول از بانک ها با اجرای سیاست های پولی مستقیم از نوع انبساطی داشت اما حقیقت طور دیگری پیش رفت و نه تنها بانک ها و موسسات اعتباری مطابق روال قبل سودی بیشتر به سپرده ها تخصیص دادند بلکه رویه بازار پول به بازار سرمایه ها هم سرایت کرد تا با انتشار ابزار جدید مانند اوراق خزانه اسلامی در حوزه بازار بدهی، این بازار نیز دچار تناقض شود. اوراق منتشر شده در حوزه بازار سرمایه که گاها نرخ سودشان 22 تا 27 درصد بود شرایط رونق را از بازار سرمایه نیز سلب کردند و در برهه ای فشار نقدینگی زیادی به بورس تحمیل کردند. تولید ناخالص داخلی (GDP) طی سال های اخیر فراز و فرود شدیدی داشت و در زمان آغاز کار دولت یازدهم، نرخ رشد اقتصادی منفی بود اما ابن نرخ در سال 2016 با جهش قابل قبولی که ناشی از گشایش های حاصل از برجام و فروش نفت خام و همچنین برخی بخش های دیگر اقتصاد بود، رشد کرد و برآوردها حاکی از تثبیت نرخ حدود چهار درصدی مطابق سال 2016 برای سال 2017 است.

با این حال برخی مدل سازی های مالی در صندوق بین المللی پول حکایت از آن دارد که ایران تا سال 2022 در مجموع رشد اقتصادی حدودا 22 درصدی را تجربه خواهد کرد که نشان از چشم انداز مثبت طی این دوره دارد. بازار سرمایه، آینه تمام نمای عوامل اقتصادی یک کشور است و اگر عوامل سیاسی در شرایط اقتصاد یک کشور نمودی نیابد، عموما آثاری کوتاه و موقتی دارند که در یک روند بلند مدت محو می شوند. لذا تمرکز ما بر آثار مهم اقتصادی بر بورس خواهد بود و شاخص کل را اگر نشانه ای از شرایط بازار بورس بدانیم، باید اذعان کرد که فاکتورهای مختلف اقتصادی در برهه زمانی گوناگون در آن نمود می یابند که در اینجا به دو عامل مهم یعنی نفت و تولید ناخالص داخلی خواهیم پرداخت و چند عامل فرعی را نیز معرفی خواهیم کرد.

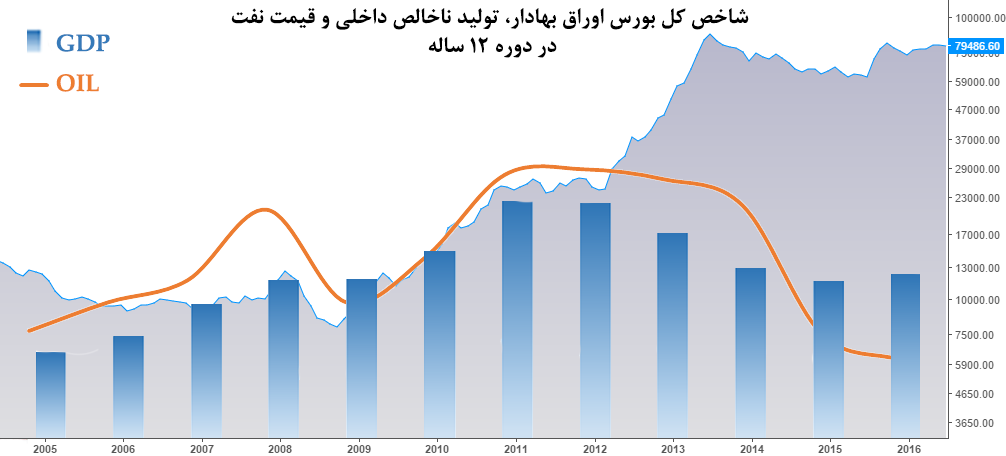

طی دوره 12 سال اخیر اقتصاد ایران با نوسانات زیادی همراه بوده است، در گراف به خوبی نشان داده شده که روند این تحولات قابل توجه و اثر آن بر اقتصاد عمیق بوده است. در این نمودار؛ تولید ناخالص داخلی (GDP) به عنوان شاخصی برای رشد اقتصادی و قیمت نفت خام که بیشترین سهم در بودجه و تولید ناخالص داخلی کشور داشته است در دوره بلند مدت به تصویر در آمده است. همچنین شاخص بورس اوراق بهادار برای مقایسه بهتر در کنار این دو فاکتور اصلی قرار داده شده است. از سال 2005 (1384) تحولات سیاسی و اقتصادی با پایان دولت هشتم آغاز می شود؛ نفت که پیش از این از بشکه ای 30 تا 40 دلار به حدود 50 دلار در سال 2005 رسیده بود، روند صعودی خود را آغاز می کند. در دوره 2008 و 2009 با شروع بحران مالی در جهان، قیمت نفت نیز کاهش می یابد و روند صعودی GDP متوقف می شود تا نرخ رشد اقتصادی کند گردد. در همین دوره بورس اوراق بهادار در شرایط مناسبی قرار ندارد و رکود بر بازار سایه افکنده است. نتایج انتخابات سال 1388 رای به تداوم دولت قبل می دهد تا از سال 2009 همزمان با بهبود شرایط بازارهای جهانی تقاضا برای نفت به شکل فزاینده ای افزایش یابد و متوسط قیمت نفت در سال 2011 و 2012 به مرز 107 و 110 دلار برای هر بشکه برسد. در دولت دهم است که بازار بورس هم جهت با رشد GDP و قیمت نفت روند صعودی به خود گرفته و رشد قابل توجهی را از محدوده 9 هزار واحد تا 26 هزار واحد از 1388 تا 1391 تجربه می کند. البته باید اضافه کرد که علاوه بر فاکتورهای کلان در این دوره، بورس تهران با افزایش قیمت نفت سال های (1388 تا 1390 شمسی) رشد پر قدرتی را تجربه کرده بود؛ اما پس از آن در میانه سال 2012 (1391 شمسی) روند فزاینده نرخ دلار و سایر ارزها بود که موجب رشد شرکت های صادر محور و آغاز روند جدید صعودی در شاخص گردیده بود.

همانگونه که مشاهده می شود در سال 2012 که سال آخر دولت دهم بود تحریم های بین المللی فشار اقتصادی زیادی وارد کرد؛ اما ثبات قیمت نفت و دور زدن تحریم ها روی کاغذ توانست GDP و شاخص بورس را تثبیت کند. در همین سال بود که عامل سیستماتیک مهمی به نام انتخابات ریاست جمهوری شاخص بازار سرمایه را به سمت بالا هل داد تا انتظارات از تحولات اقتصادی در شاخص بازار سرمایه نمود یابد. روند صعودی شارپ شاخص کل در سال 2013 (1392 شمسی) مصادف با تحولات سیاسی بود که البته ثبات متوسط قیمت نفت بالای 100 دلار کمک شایان توجهی به آن کرد تا از محدوده 46 هزار واحد تا 86 هزار واحد ظرف حدود شش ماه رشد را تجربه کند (پیش از این نیز بخشی از رشد بازار از 26 تا 46 هزار واحد به دلیل پیش خور کردن اتفاقات سیاسی مربوطه بود) و این رشد در حالی صورت گرفت که مطابق نمودار بین GDP و شاخص بورس واگرایی معناداری در حال شکل گیری بود. این واگرایی سبب شد تا بورس اوراق بهادار آبستن تحولاتی شود و به یک دوره رکود نسبتا طولانی فرو رود.

در آغاز سال 2014 با افت قیمت نفت و آشکار شدن آثار تحریم و در نتیجه کاهش محسوس GDP، شاخص بورس نتوانست خود را در محدوده قبلی تثبیت کند تا در جهت معکوس، روند نزولی و اصلاحی خود را آغاز کند و اصلاحی عمیق تر از آنچه در نمودار با شاخص تعدیل شده مشاهده می شود در بطن سهام اتفاق بیافتد. در میانه سال 2014 روند کاهشی قیمت نفت جدی شد و طی سال های 2015 و 2016 شاخص بورس در حالی هم تراز با GDP حالت سکون به خود گرفت که نرخ فروش قیمت نفت به طور متوسط به 50 و 40 دلار برای هر بشکه رسید. تثبیت GDP و کاهش نرخ نفت فقط یک معنا داشت و آن هم وابستگی کمتر تولید ناخالص داخلی و اقتصادی ایران به نفت خام و بازار بورس نیز این شرایط را به درستی درک کرد و راه خود را از نفت و حتی سهام وابسته به آن جدا کرد.

اگرچه برجام از از دید سیاست مداران یک برگ برنده در حوزه سیاست خارجی بود اما بهبود نسبی شرایط اقتصادی به واسطه برجام غیر قابل انکار است. مهم ترین اثر آن رشد فروش نفت و افزایش درآمد اقتصادی دولت بود که بازار بورس را از خواب حدودا دو ساله بیدار کرد تا نهایتا رشد اقتصادی و بازگشت ایران به مدار توسعه، شاخص بازار سرمایه را نیز به بالا هل دهد. بازار در طی یک سال و نیم اخیر یعنی بعد از برجام با روند خنثی و کند اما صعودی نفت، ثبات دلار، ثبات سیاسی و عدم وجود ریسک های سیستماتیک از یک روند ملایم صعودی تبعیت کرد تا در آستانه انتخابات دوازدهم ریاست جمهوری در مرز 80 هزار واحد توقف کند.

منبع : بورس امروز

نظرات :

شما می توانید اولین نفری باشید که برای این مطلب نظر می دهید.