در این شماره از گزارش "در لحظه" بر آن شدیم که نمادهای پرپتانسیل بازار با دید ٣ ماهه را برای خرید معرفی کنیم و اصطلاحا سبد سهام ٣ ماهه با ذکر دلایل نموداری برای خرید معرفی کنیم. این نمادها...

این مطلب در طول بازار به روز می شود....

در حالی بازار را آغاز می کنیم که امروز بیش از 30 نماد تابلو معاملات را برای برگزاری مجمع سالیانه ترک خواهند گفت. به هر حال روزهای پایانی تیر ماه است و فصل مجامع و پس از آن گزارشات سه ماهه را خواهیم داشت. همین عوامل باعث شده تا اهالی بازار با وسواس بیشتری سهم انتخاب کنند و اصطلاحا خریداران کم و بیش در لاک دفاعی فرو رفتند. به نظر می رسد با توجه به روند معاملات روز گذشته و همچنین عوامل ذکر شده در سطرهای قبل امروز شاهد افزایش عرضه ها در بازار باشیم.

در این شماره از گزارش "در لحظه" بر آن شدیم که نمادهای پرپتانسیل بازار با دید 3 ماهه را برای خرید معرفی کنیم و اصطلاحا سبد سهام 3 ماهه با ذکر دلایل نموداری برای خرید معرفی کنیم. این نمادها به مرور و در طول بازار امروز برای خرید معرفی خواهند شد. پس این شماره از "در لحظه" را از دست ندهید!

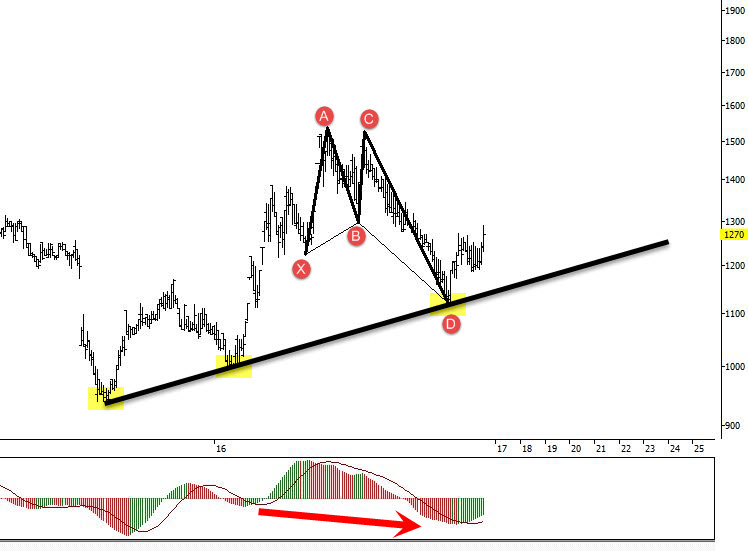

1 - تولید برق عسلویه مپنا - بمپنا :

طی 47 روز معاملاتی اخیر این نماد ، ارزش هر سهم شرکت در نمودار تعدیل شده در حدود 22 درصد افت داشته است. به لحاظ الیوتی قیمت سهم پس از اتمام یک سیکل 5 موجی صعودی اکنون وارد سیکل اصلاحی شده است. با توجه به ساختار 5 موجی ، موج A فرضی ، به نظر می رسد به زودی شاهد رشد قیمتی سهم در قالب موج B خواهیم بود. خرید سهم حوالی 1200 - 1230 تومان با توجه به تجمع ترازهای فیبوناچی و همچنین برخورد به محدوده تبدیل سطح را کم ریسک ارزیابی می کنیم. اندیکاتور MACD هم پتانسیل واگرایی مثبت را دارد. انتظار داریم سهم به مرور تا حوالی 1500 تومان رشد کند و بازدهی 25 درصدی را در بازه زمانی 3 ماهه برای سهامداران خود به ارمغان بیاورد. در صورت تثبیت قیمت زیر 1100 تومان تحلیل فوق از درجه اعتبار ساقط است و باید با ضرر از معامله خارج شد. در صورتیکه قصد خرید سهم را دارید توصیه می کنیم نهایتا 15 تا 20 درصد پرتفوی را به این سهم اختصاص دهید.

2 - بانک دی - دی

مدت هاست که نوسانات قیمتی سهم داخل یک کانال صعودی با شیب ملایم محصور شده است. طی این مدت تقریبا قیمت به طور ریتمیک بین خطوط کف و سقف کانال در حال نوسان بوده است. در حال حاضر قیمت فاصله چندانی با خط پایینی کانال ندارد. از طرفی دیگر شاهد قرار گرفتن قیمت در ناحیه PRZ الگوی هارمونیک reAB=CD هستیم. به نظر می رسد خرید سهم حوالی 125 - 130 تومان (بدون احتساب سود تقسیمی مجمع پیش رو) می تواند گزینه مناسب و کم ریسکی برای میان مدتی ها باشد. در برهه کنونی سهم جای ریزش چندانی ندارد اما ممکن است روند رو به رشد قیمت بعد از 20 - 30 روز کاری (با قرار هارمونی گرفتن بال CD نسبت به AB) آغاز شود. طی یک بازه 3 ماهه انتظار داریم سهم تا حوالی 170 تومان پیش روی کند و بازدهی در حدود 30 درصدی را برای سهامداران خود به ارمغان بیاورد. هر چند اگر قیمت بخواهد مطابق سنت همیشگی حرکت کند باید شاهد رشد ارزش سهم تا پایان سال تا حوالی 200 - 210 تومان باشیم. اگر قصد خرید سهم را دارید توصیه می کنیم نهایتا 20 تا 25 درصد پرتفوی را به این نماد اختصاص دهید. حد ضرر تحلیل فوق روی 110 تومان قرار دارد.

3- کشتیرانی جمهوری اسلامی ایران (حکشتی) :

هر چند حکشتی جزو نمادهایی است که معمولا کند حرکت می کند ، اما در حال حاضر شرایط نموداری سهم به گونه ای است که از یک طرف الگوی reAB=CD چه در بعد زمان و چه در بعد قیمت تکمیل شده است. از طرف دیگر الگوی هارمونیک BAT در آستانه تشکیل می باشد. در اسیلاتورها ، DT اسیلاتور در پارامتر بهینه در محدوده اشباع از فروش قرار دارد. RSI هم شرایط رنج را تجربه می کند. اما اندیکاتور MACD مستعد تشکیل واگرایی مثبت است. به نظر می رسد خرید سهم در محدوده 480 - 490 با حد ضرر 420 - 430 تومان ریسک چندانی ندارد. هدف قیمتی سهم در بازه زمانی 3 ماهه می تواند محدوده 600 - 650 تومان باشد. به عبارتی دیگر نهایتا انتظار یک رشد 30 درصدی از سهم را در بازه زمانی مذکور داریم. اگر قصد خرید سهم را دارید توصیه می کنیم نهایتا 10 تا 15 درصد پرتفوی را به این نماد اختصاص دهید.

4 - لیزینگ صنعت و معدن - ولصنم :

در نمودار تعدیل شده قیمت مدتها در بازه 105 - 150 تومان در حال نوسان بود. اخیر سهم بالاخره موفق شد تا از کانال مذکور خارج شود. به نظر می رسد در ریزش کنونی قیمت سهم به محدوده 145 - 150 که اکنون نقش تبدیل سطح را ایفا می کند واکنش نشان دهد. در صورت افزایش تقاضا در باند قیمتی مذکور می توان 10 درصد پرتفو را به این نماد اختصاص داد. انظار داریم در بازه زمانی 3 ماهه قیمت تا حوالی 190 تومان معادل 25 درصد رشد کند. حد ضرر این معامله را روی 130 -135 تومان قرار دهید. لازم به ذکر است خرید این سهم نسبت به سه سهم قبلی از ریسک بالاتری برخوردار است.

5 - سرمایه گذاری سپه - وسپه :

2 - 3 سالی بود که نوسانات قیمتی سهم در داخل یک کانال نزولی محصور شده بود. اواخر سال قبل بود که قیمت در قالب موج 3 الیوتی از داخل کانال مذکور خارج شد. حالا پس از پولبک به سقف کانال شکسته شده ، قیمت آماده رشد در قالب موج 5 الیوتی است. در اندیکاتور MACD به وضوح واگرایی مخفی مثبت بین قیمت و این اندیکاتور را شاهد هستیم. در اسیلاتور RSI هم اندیکاتور شاخص نسبی موفق به شکست ترند نزولی و پولبک به ناحیه شکست شده است. به نظر می رسد خرید سهم حوالی 120 تومان با دید 3 ماهه ریسک چندانی نداشته باشد. از این سهم هم انتظار بازدهی 30 درصدی در بازه زمانی مذکور را داریم. به عبارتی دیگر وسپه از منظر تکنیکی می تواند تا 155 - 160 تومان رشد داشته باشد. حد ضرر تحلیل فوق روی 110 تومان قرار دارد. اگر قصد خرید سهم را دارید نهایتا 15 تا 20 درصد پرتفوی را به این نماد اختصاص دهید.

6 - قند قزوین - قزوین :

برای تنوع بخشیدن به سبد سهام و کاهش ریسک سرمایه گذاری بهتر است نمادهایی از اغلب صنایع در سبد داشته باشید. علاوه بر نمادهای بزرگ و اصطلاحا لیدر بازار ، بد نیست بخشی از سبد را به نمادهای حاشیه ای و حتی تک سهم ها اختصاص دهید. از این رو قند قزوین را با توجه به شرایط نموداری مناسب انتخاب کردیم. به لحاظ تکنیکی قیمت در حال تشکیل یک پترن هارمونیک AB=CD است. از طرفی دیگر با توجه به فرسایشی بودن بال CD نسبت به بازوی AB به نظر به احتمال زیاد از محدوده کف کانال (مقارن با تجمع ترازهای فیبوناچی) شاهد برگشت قیمت سهم باشیم. به نظر می رسد خرید سهم در محدوده 260 - 270 تومان با حد ضرر 230 تومانی و حد سود 360 تومانی می تواند گزینه مناسبی برای معامله گران ریسک پذیر باشد. به خاطر داشته باشید که ریسک و بازده تابعی از هم هستند و زمانی که احتمال بازدهی 50 درصدی سهمی در بازه زمانی سه ماهه را داریم این سهم ریسک های خاص خود را دارد. توصیه می کنیم نهایتا 10 درصد سبد خود را به این سهم اختصاص دهید.

7 - پالایش نفت اصفهان - شپنا :

گزارشات مثبت شراز و شاوان در کنار جدی تر شدن بحث تک نرخی شدن ارز ، باعث شده تا یک بار دیگر بازار به صورت جدی تر گروه پالایشی را رصد کند. در این گروه هر چند شپنا حرکات صعودی کندتری نسبت به سایر نمادهای گروه دارد ، اما با این حال به لحاظ شرایط بنیادی یک سر و گردن از سایر نمادهای همگروهش بالاتر است. به لحاظ نموداری سهم داخل یک کانال صعودی در حال نوسان است. از طرفی دیگر احتمالا شاهد شکل گیری الگوی reAB=CD در نمودار سهم خواهیم بود. اندیکاتور MACD هم مستعد تشکیل واگرایی مثبت است. در مورد شپنا به نظر خرید سهم حوالی 250 - 260 ریسک خاصی نخواهد داشت. انتظار می رود به مرور قیمت سهم تا حوالی سقف کانال یعنی 440 - 450 تومان رشد داشته باشد. با این حال بعید است که در بازه زمانی 3 ماه آینده سهم دستخوش چنین رشدی شود. برای این سهم هم یک بازدهی 30 درصدی ظرف سه ماهه آینده تعریف می کنیم. حد ضرر این معامله را روی 220 تومان قرار دهید. نهایتا 15 درصد پرتفو را به این سهم اختصاص دهید.

8 - مهرکام پارس - خمهر :

هر چند با توجه به رشد شدید گروه خودرویی و قطعه سازی معرفی سهمی از این گروه در برهه کنونی ریسک های خاص خود را دارد ، با این حال با توجه به اینکه همچنان بازار به خودرویی ها توجه ویژه ای دارد ، تصمیم گرفتیم یک نماد هم از این گروه در پرتفوی پیشنهادی قرار دهیم. در این گروه خمهر به لحاظ نموداری شرایط خوبی دارد. از یک طرف پترن هارمونیک AB=CD را داریم که شکل گرفته است. از طرف دیگر الگوی Alt Bat در بازوی دوم الگوی قبل تکمیل شده است. اندیکاتور MACD در حال چرخش به سمت مثبت است. در RSI هم واگرایی مثبت ریزی داریم که نوید پایان اصلاح سهم را می دهد. به نظر خرید سهم در محدوده 175 - 180 تومان با حد ضرر 160 تومان و حد سود 240 - 250 تومانی می تواند گزینه مناسبی برای معامله گران ریسک پذیر دارد. نهایتا 10 درصد از پرتفوی خود را به این سهم اختصاص دهید.

9 - فولاد مبارکه اصفهان - فولاد :

هر چند ، نماد فولاد در حال حاضر به دلیل برگزاری مجمع سالیانه متوقف است ، با این حال این نماد را هم جزو لیست 10 نماد پیشنهادی برای خرد قرار می دهیم. شرایط تکنیکی سهم به گونه ای است که قیمت تقریبا در نزدیکی خط روند صعودی خود قرار دارد. حوالی 115 - 120 (بدون احتساب سود تقسیمی در مجمع) قیمت یکبار دیگر با ترند صعودی خود برخورد می کند. از طرف دیگر واگرایی مخفی مثبت بزرگی بین قیمت و اندیکاتور MACD شکل گرفته است که احتمال رشد سهم را در یک بازه زمانی سه ماهه بالا می برد. مضاف بر اینکه شاهد شکل گیری الگوی باترفلای صعودی در نمودار سهم هستیم. به نظر می رسد خرید سهم در محدوده ذکر شده با هدف قیمتی 150 - 160 تومان و با حد ضرر 105 تومان می تواند گزینه کم ریسک و مناسبی برای سرمایه گذاری باشد. می توانید تا 25 درصد پرتفوی خود را به این نماد اختصاص دهید.

10 - شهر سازی و خانه سازی باغمیشه - ثباغ :

در حال حاضر نماد جهت برگزاری مجموع عمومی فوق العاده به منظور افزایش سرمایه از محل مطالبات حال شده و آورده نقدی متوقف است. با این حال نوسانات قیمتی گذشته سهم را می توان داخل یک کانال صعودی محصور کرد. به نظر می رسد خرید سهم حوالی کف کانال یعنی محدوده 200 تومان (بدون احتساب افزایش سرمایه) می تواند گزینه مناسبی برای علاقمندان به این گروه باشد. پیش بینی می شود در بازه زمانی سه ماهه سهم بازدهی 20 درصدی را برای سهامداران خود به ارمغان بیاورد.

نظرات :

شما می توانید اولین نفری باشید که برای این مطلب نظر می دهید.