اولین فاکتور این است كه احتمالا كاهش نرخ بهره وجود داشته باشد. دوم این كه سود شركت ها به عنوان درصدی از GDP به میزان قابل توجهی افزایش پیدا كند. اكنون به عامل سوم اشاره می كنم. شما ممکن است شخص خوش بینی باشید که باور دارد می تواند تافت های جدا بافته باشد و جدای از سرمایه گذاران دیگر به پیروزی دست یابد اما این تفكر به خصوص در این روزهای انقلاب اطلاعاتی گمراه كننده است. پس فقط موقعیت های منجر به پیروزی های آشکار را برگزینید و سوار بر موج شوید. در این مورد کارگزارتان، شما را راهنمایی خواهد کرد.

مقاله حاضر از كتاب Tap Dancing to Work كه حاوی مجموعه مقالات مربوط به وارن بافت در مجله فورچن طی سالهای 1966 تا 2013 می باشد انتخاب و ترجمه شده است . مطالب این نوشتار سخنرانی بافت در 22 نوامبر سال 1999 در بازار سهام نیویورك است كه كارول لومیس[1]آن را به مقاله تبدیل كرده است . علت انتخاب آن نیز این است كه با شرایط و انتظارات سهامداران بازار سرمایه در این روزها همخوانی زیادی دارد. بعد از رشد قابل توجه شاخص كل طی سالهای 91 و به خصوص نه ماهه اول سال 92 انتظارات از بورس به طرز قابل توجهی افزایش پیدا كرد.

ولی از دی ماه سال 92 كه شاخص رو به كاهش نهاده و دوره طولانی مدت ركود را پشت سر می گذارد این سوال برای همه اهالی بازار پیش آمده كه چه بخشی از این تغییرات واقعی و به واسطه متغیرهای پایه ای اقتصادی ، عملكرد شركت ها و رشد اقتصادی بوده و چه بخشی از آن به عوامل دیگر نظیر انتظارات و هیجانات بازار تعلق داشته است. در اینجا وارن بافت اثر دو متغیر اساسی نرخ بهره و سود پس از كسر مالیات شركت ها را به عنوان عوامل اساسی موثر بر شاخص مورد بررسی قرار داده و به عوامل جنبی دیگر نظیر انتظارات و رفتارهای سرمایه گذاران نیز اشاره نموده است . امید است مطالعه این مطلب در افزایش دانش و آگاهی سرمایه گذاران موثر باشد.

مجتبی فریدونی

مدیر سرمایه گذاری ذوب آهن اصفهان و کارشناس بازار سرمایه

سرمایه گذاران در سهام، این روزها انتظارات بسیار زیادی دارند و من می خواهم دلیل آن را توضیح دهم؟ این امر مرا ناچار می سازد كه درباره بازار سهام به طور كلی صحبت كنم موضوعی كه من معمولا تمایل ندارم درباره آن بحث كنم. اما یک موضوع را به صراحت بیان می کنم، اگرچه من درباره سطح بازار صحبت می كنم اما حركت بعدی آن را پیش بینی نخواهم كرد. ما در بركشایر[2] تقریبا به طور انحصاری روی ارزشگذاری تك تك شركت ها تمركز می كنیم و تنها نگاه محدودی به ارزش گذاری كل بازار داریم. حتی ارزش گذاری بازار در ارتباط با این كه هفته آینده، ماه آینده یا سال آینده به كجا خواهد رفت و چه وضعیتی خواهد داشت، كاری برای ما انجام نخواهد داد و این طرز فكری است كه ما هیچ وقت به آن نیندیشیده ایم. واقعیت این است كه بازار (بعضی مواقع برای مدت زمان بسیار طولانی) به گونه ای عمل می كند كه با ارزش در ارتباط نیست اگرچه، دیر یا زود، ارزش درمحاسبات، خود را نشان خواهد داد. من قصد دارم در مورد نتایج بلند مدتی که از سهامداران آمریکایی به دست آمده صحبت کنم که با فرض صحیح بودن آن، پیامدهایی برای ما خواهد داشت.

بگذارید با تعریف سرمایه گذاری شروع كنم. تعریف ساده است اما اغلب به فراموشی سپرده می شود. سرمایه گذاری خرج کردن مقادیری پول در زمان حال برای به دست آوردن پول بیشتر در آینده با احتساب تورم است.

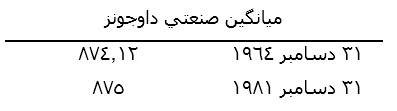

اكنون برای این كه به یك چشم انداز تاریخی دست پیدا كنیم بگذارید نگاهی به 34 سال قبل بیندازیم تا مشاهده كنیم كه در بازار سهام چه اتفاقی افتاده است . با دوره 17 ساله اول شروع می كنیم از آخر سال 1964 تا 1981. آنچه در این فاصله اتفاق افتاده است این است :

همه من را به عنوان یك سرمایه گذار بلند مدت و شخصی صبور می شناسند اما خودم چنین نظری در خصوص این حرکت بزرگ ندارم. اینجا یك واقعیت بزرگ و بسیار متناقض وجود دارد : در همین دوره مشابه 17 ساله، تولید ناخالص داخلی آمریكا - جایی كه كسب و كار ما در آن انجام می شود- تقریبا چهار برابر شده است و 370 درصد افزایش پیدا كرده است و اگر ما به معیار دیگری نگاه كنیم فروش 500 شركت بزرگ آمریكا [3] (كه البته تركیب متغیری از شركت ها است) بیش از 6 برابر شده است در حالی که شاخص داوجونز راه به جایی نبرده است. برای این كه متوجه شویم كه چه اتفاقی افتاده است ما در ابتدا نیازمند نگاه به یكی از دو متغیر بسیار مهم هستیم كه بر نتایج سرمایه گذاری تاثیر گذار هستند: نرخ بهره. تاثیر آن در ارزش گذاری های مالی مانند تاثیرگذاری جاذبه بر اجسام است، هرچه نرخ آن بالاتر باشد كشش روبه پایین بیشتر است. این بدان دلیل است كه نرخ بازگشتی كه سرمایه گذاران از هرنوع سرمایه گذاری انتظار دارند مستقیما به نرخ بدون ریسك كه آن ها می توانند از اوراق دولتی به دست بیاورند وابسته است. بنابراین اگر نرخ اوراق دولتی افزایش پیدا كند، قیمت همه سرمایه گذاری های دیگر بایستی به سمت پایین تعدیل شود تا به سطحی برسد كه با نرخ بازده مورد انتظار آن ها برابر گردد. بر عكس، اگر نرخ بهره دولتی كاهش پیدا كند، قیمت همه سرمایه گذاری های دیگر روبه بالا خواهد رفت.

فرض اصلی این است: مبلغی كه یك سرمایه گذار امروز، به منظور دریافت یک دلار درآینده باید پرداخت كند در نگاه اول از طریق نرخ بهره بدون ریسك قابل تعیین است. در نتیجه هربار كه نرخ بهره بدون ریسك یك صدم درصد تغییر كند ارزش هر سرمایه گذاری در كشور تغییر خواهد كرد. عموم مردم می توانند این را به آسانی در مورد اوراق قرضه مشاهده نمایند كه ارزش آن معمولا به وسیله نرخ بهره تحت تاثیر قرار می گیرد. در مورد اوراق سهام، املاك و مستغلات، كشاورزی و نظایر آن سایر متغیرهای مهم همیشه در كار هستند و این بدان معناست كه تاثیر نرخ بهره برآن ها مبهم می باشد. با این حال این اثر(مانند كشش جاذبه كه غیر قابل دیدن است) به طور مداوم وجود دارد.

در طی سال های 1964 تا 1981، افزایش زیادی در نرخ اوراق قرضه بلند مدت دولتی به وجود آمد به طوری كه این نرخ در پایان سال 1964 كمی بیشتر از 4% بود و در اواخر سال 1981 به بیشتر از 15% رسید. این افزایش نرخ، اثر كاهشی بزرگی روی همه سرمایهگذاریها گذاشت، البته چیزی که در اینجا مد نظر ما است، قیمت اوراق سهام است. لذا سه برابر شدن نرخ بهره گویای این مطلب است كه چرا علیرغم رشد اقتصادی چشمگیر بازار سهام راه به جایی نبرده است. در اوایل دهه 1980، ورق برگشت. به خاطر بیاورید پائول ولكر[4] رئیس بانك مركزی آمریكا را، شخصی که محبوب نبود ولی اقدام حماسی وی( کنترل اقتصاد و مهار تورم) باعث شد نرخ بهره گرایش به معكوس شدن پیدا كند. بگذارید این طور بیان كنم كه اگر شما یك میلیون دلار در اوراق قرضه 30 ساله آمریكا با نرخ بهره 14% كه در 16 نوامبر 1981 منتشر شده سرمایه گذاری می كردید و كوپن های آن را نیز مجدداً سرمایه گذاری می نمودید(یعنی هر بار كه، بهره دریافت می كردید مبالغ آن را برای خرید مقادیر بیشتری از این اوراق قرضه استفاده می کردید) در پایان سال 1998، با اوراق قرضه بلند مدت دولتی كه در آن زمان با نرخ5% به فروش می رسید، صاحب 8,181,219 دلار میشدید و نرخ بازده سالانه بیشتر از 13% به دست می آوردید. کسب این نرخ بازده 13% بهتر از سرمایه گذاری در سهام هایی است که در اکثر دوره های 17 ساله گذشته(یا به عبارتی بهتر از اکثر دوره های 17 ساله) صورت گرفته است. این یك نتیجه شگفت انگیز بود که از هیچ چیز دیگری جز یک اوراق قرضه قدر نمی توان انتظار داشت. همچنین نرخ بهره قدرت آن را دارد كه در بالا بردن سهام موثر باشد اگرچه سایر عوامل نیز فشار را بیشتر می كنند.

اینجا آن چیزی است كه در دوره 17 ساله مشابه در بازار سهام اتفاق افتاده است . اگر شما یك میلیون دلار در 16 نوامبر 1981 در داوجونز سرمایه گذاری كرده بودید و كل سودهای تقسیمی را نیز مجددا سرمایه گذاری می کردید در 31 دسامبر 1998 مبلغ 19,720,112 دلار داشتید و نرخ بازده سالیانه شما 19% بود. این افزایش در ارزش سهام از سال 1981 از هر سرمایه گذاری دیگری كه شما بتوانید در تاریخ پیدا كنید بهتر است. حتی اگر شما بودجه خود را در سال 1932 در پایین ترین حد كسادی (زمانی که شاخص داو جونز در پایین ترین مقدار خود یعنی 41.22 در 8 جولای 1932 بود) به خرید سهام اختصاص می دادید و آن را به مدت 17 سال نگه می داشتید نمی توانستید چنین بازدهای کسب کنید.

موضوع دیگری كه در این مدت 17 سال قیمت سهام را تحت تاثیر قرارداد سود پس از مالیات شركت ها بود كه در نمودار ذیل به عنوان درصدی از تولید ناخالص داخلی نمایش داده شده است. در واقع این نمودار به شما می گوید چه سهمی از تولید ناخالص داخلی هر ساله به سهامداران آمریكایی می رسد.

همانطور كه ملاحظه میكنید نمودار از سال 1929 شروع می شود. من كاملا شیفته سال 1929 هستم چرا که زمانی است كه همه چیز برای من شروع شد. پدر من در آن زمان یك فروشنده سهم بود و بعد از این كه سقوط به وجود آمد او از دعوت و فراخوان دیگران هراس داشت ،كسانی كه خسارت دیده و نابود شده بودند. بنابراین پدرم خانه نشین شد و نه ماه بعد در 30 آگوست 1930 من به دنیا آمدم و من همیشه احساس گرمی و صمیمیت با دوره ركود دارم.همانطوری كه ملاحظه می كنید سود شركت ها به عنوان درصدی از تولید ناخالص داخلی در سال 1929 به نقطه اوج خودش رسیده است و پس از آن بسیار کاهش یافته است. سمت چپ نمودار فوق پر از ناهمگونی است، به دلیل ركود و همچنین جهش سود در زمان جنگ جهانی دوم و رونق اقتصادی پس از جنگ. اما از سال 1951 درصدها عمدتا در محدود 4% تا 6.5 % جای گرفته اند. از سال 1981 روند به طرف پایین رنج (%4-%2) متمایل است و در سال 1982 سود به 3.5 % نزول كرده است. بنابراین در آن نقطه، سرمایه گذاران به شرایط نامطلوب ایجاد شده می نگریستند: 1) سودهایی که پایین تر از حد عادی و 2) نرخ های بهره ای که در بالاترین حد بودند و طبق عادت همیشگی، سرمایه گذاران بر اساس آنچه می دیدند آینده را برنامه ریزی می كردند. این عادت غیر قابل تغییر آن ها بود. نگاه كردن به آینه عقب به جای شیشه جلو. آن چیزی است كه آن ها در نگاه به عقب مشاهده می كردند آن ها را نسبت به اوضاع کشور دلسرد می كرد. آن ها نرخ های بهره بالا و سودهای پایین را در نظر داشتند و بر اساس آن، شاخص داوجونز را در سطحی ارزش گذاری می کردند که مشابه با 17 سال قبل بود، اگرچه تولید ناخالص داخلی چهار برابر شده بود.

حال در 17 سالی كه از 1982 شروع شد، چه اتفاقی افتاد؟ در 17 سال دوم، تولید ناخالص داخلی كمتر از سه برابر شد، در حقیقت در این دوران، تولید ناخالص داخلی در مقایسه با 17 سال قبل، رشد نداشت اما نرخ بهره روند كاهشی خود را آغاز كرد و بعد از آن كه هیجانات كار ولكر فروكش كرد سودها شروع به افزایش كردند،البته نه به طور پیوسته و یکنواخت. شما می توانید روند سود را در نمودار ملاحظه كنید كه نشان دهنده آن است كه تا اواخر دهه 1990، سودهای پس از مالیات به عنوان درصدی از تولید ناخالص داخلی در نزدیكی 6% كه در قسمت بالای محدوده نرمال است جریان دارد و در پایان سال 1998، نرخ بهره بلند مدت دولتی مسیر کاهشی خود را به سمت 5% طی می كند.این تغییرات چشمگیر در دو متغیر اساسی اهمیت زیادی برای سرمایه گذاران در توجیه بخش عمدهی افزایش بیش از ده برابری قیمت سهام در این دورهی 17 ساله دارد. در این دوران شاخص داوجونز از 875 به 9181 رسید. موضوع دیگری كه نقش موثری ایفا نمود، روانشناسی بازار بود. زمانی كه بازار صعودی[5] در حال ظهور و آغاز است و افراد به این نتیجه می رسند كه هر كسی می تواند بدون توجه به سیستمی که پیروی می كند، سود کسب کند، جمعیت زیادی وارد بازی میشوند كه این پاسخی به نرخ بهره یا سود نیست بلكه به این دلیل است كه نبودن در بازار سهام اشتباه و خطاست. درحقیقت این افراد "من نباید مهمانی را از دست بدهم "را فرای متغیرهای اساسی بازار قرار می دهند.

درست شبیه سگ پاولو[6] ؛ سرمایه گذاران یاد گرفته بودند وقتی زنگ به صدا در آمد (منظور ساعت 9:30 كه بازار بورس نیویورك باز می شود) غذای خودشان را دریافت كنند. به موجب این پاداش روزانه، آن ها متقاعد شده بودند كه این خواست خداوند است كه می خواهد آن ها ثروتمند شوند. امروز وقتی به عقب و به راهی كه آن ها طی كرده اند خیره می شویم، می بینیم بیشتر سرمایه گذاران انتظارات خوش بینانه و امیدواركنندهای داشته اند. نظرخواهی سازمان پین وبر و گالوپ[7] كه در ماه جولای منتشر شد نشان می دهد سرمایه گذاران كم تجربه (كسانی كه كمتر از پنج سال سرمایه گذاری كرده بودند) برای ده سال آینده نرخ بازده سالیانه 22.6% را انتظار دارند در حالی كه كسانی كه تجربه سرمایه گذاری بیش از 20 سال داشته اند انتظار بازده 12.9% را داشته اند. اكنون با دلیل به شما می گویم كه هیچگاه به 12.9% هم نزدیك نخواهیم شد و دلیل خود را با بررسی فاكتورهای اصلی تعیین كننده ارزش ارئه می کنم. امروز اگر سرمایه گذاری قصد داشته باشد در طی 10، 17 و یا 20 سال به سود بالایی دست پیدا كند،حداقل یکی از این سه موضوع باید تحقیق پیدا كند. من صحبت درباره آخری را كمی به تعویق می اندازم اما دوتای اولی به شرح زیر است:

1- نرخ بهره باید كاهش بیشتری پیدا كند: اگر نرخ بهره دولتی كه الان در سطح 6% است به 3% كاهش پیدا می كرد این فاكتور به تنهایی می توانست ارزش سهام عادی را دو برابر سازد. اگر شما فكر می كنید نرخ بهره چنین وضعیتی خواهد داشت ( یا حتی به 1% كاهش پیدا کند، مانند آنچه در ژاپن تجربه كرده است) باید به سمتی حركت كنید كه بتوانید مقادیر بسیار زیادی پول به دست بیاورید : اختیار معامله اوراق قرضه

2- سودآوری شركت ها در مقایسه با تولید ناخالص داخلی باید افزایش یابد: روزی یك نفر به من گفت تعداد وكلای نیویورك بیشتر از مردم آن است.من فكر می كنم كسانی نظیر این شخص هستند كه فكر می كنند سود می تواند بزرگتر از تولید ناخالص داخلی باشد. وقتی شما انتظار داشته باشید رشد اجزا تشكیل دهنده یک مولفه برای همیشه از کل آن پیشی بگیرد شما یقیناً مشكل ریاضی دارید. به عقیده من شما باید خیلی خوش بین باشید كه باور كنید سود شركت ها به عنوان درصدی از تولید ناخالص داخلی (برای هر دوره ثابتی) بالاتر از 6% قرار گیرد. چیزی كه این درصد را پایین نگه می دارد رقابت خواهد بود كه همیشه وجود دارد. به علاوه در اینجا یك نكته سیاست گذاری عمومی وجود دارد. اگر سرمایه گذاران در شركت ها بخواهند همیشه قسمت در حال رشد كیك اقتصادی آمریکا (تولید ناخالص داخلی) را بخورند، بقیه گروه ها باید برای بخش كوچتری از كیك به تفاهم برسند كه این به یقین موجب افزایش مشكلات سیاسی خواهد شد.

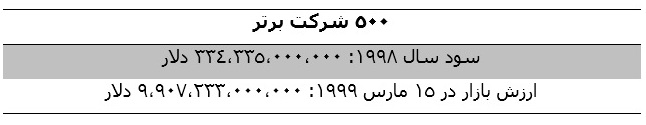

خب این فرضهای منطقی ما را به كجا می خواهد ببرد؟ اجازه بدهید بگویم. تولید ناخالص داخلی به طور متوسط 5 درصد در یک سال رشد میکند(3% رشد واقعی كه رشد خوبی است به اضافه 2% تورم). اگر GDP با نرخ 5% رشد كند و نرخ بهره كمكی به شما نكند مجموع ارزش سهام در كل نخواهد توانست بیشتر رشد كند. بله شما می توانید از محل سودهای تقسیمی، بازده کسب کنید. اما با وضعیت فروش سهام كه در این روزها وجود دارد اهمیت سود تقسیمی به كل درآمد آنچنان كه در گذشته بود كاركرد ندارد. بنابر این به فرضیه رشد در GDP خودم بر میگردم و به شما یادآوری میکنم كه یك عامل محدود كننده در بازدهی است كه شما می خواهید به دست آورید. اگر رشد سودآوری شركت ها 5% باشد شما نمی توانید برای همیشه انتظار افزایش سالانه 12% در ارزش آن ها را داشته باشید. حقیقت غیر قابل اجتناب این است كه ارزش یك دارایی هر چه می خواهد باشد، در بلند مدت نمی تواند سریع تر از درآمدی كه كسب می كند رشد كند. ممكن است شما بخواهید مورد متفاوتی را بحث كنید. مشكلی نیست. اما فروض خود را به من ارائه بدهید. اگر شما فكر می كنید مردم می توانند سالانه 12% در سهام درآمد داشته باشند من فكر می كنم شما مثلا باید بگویید " به این دلیل كه انتظار داریم GDP رشد سالیانه 10% داشته باشد، 2 درصد، سود تقسیمی به بازده اضافه شود و نرخ بهره هم در سطح ثابتی باقی بماند" یا این که شما این متغیرها را به گونه دیگری سازمان دهی کنید. لازم است به خاطر داشته باشید درآمدهای آتی، ارزش های جاری را تحت تاثیر قرار خواهد داد و به دقت فکر کنید در خصوص منافعی که از سرمایه گذاری خود در بازار سهام به دست می آورید . دو رقم ذیل مربوط به 500 شرکت برتر آمریکا در سال 1998 است. این شرکت ها حدود 75 درصد از ارزش کل شرکت های آمریکایی را تشکیل می دهند،لذا وقتی صحبت از 500 شرکت برتر می شود در حقیقت کل شرکت های آمریکایی را شامل می گردد.

ضمن تاکید بر دو رقم فوق، لازم است به یاد داشته باشید که سود ویژگی های خاص خود را دارد. سود سال 1998 شامل یک مبلغ غیر عادی است(16 میلیارد دلار سود دفتری که شرکت فورد به دلیل تجزیه و جدایی از شریک تجاری خود گزارش کرد) و سودهای تعدادی از شرکت های سرمایه گذاری نظیر استیت فارم که همیشه در شاخص 500 شرکت برتر می آید ولی خود سهم، ارزش بازاری ندارد. همچنین هزینه های طرح های تشویقی اختیار سهام نیز از سود کسر نگردیده است. از طرف دیگر رقم سود در برخی موارد به دلیل استهلاک کاهش یافته است در حالی که رقم استهلاک ارائه شده، بیان کننده واقعیت های اقتصادی نبوده و بهتر بود تا به سود اضافه گردد. با کنار گذاشتن تمام این خصوصیات، ارقام فوق می گوید که سرمایه گذاران در 15 مارس امسال حاضرند مبلغ هنگفت 10,000 میلیارد دلار برای 334 میلیارد دلار سود بپردازند.

این را در ذهن داشته باشید، این یك واقعیت حیاتی است كه اغلب از آن چشم پوشی می شود این که سرمایه گذاران در كل نمی توانند به غیر از درآمدی که شرکت داشته است، بازده كسب كنند. البته من و شما می توانیم سهام را به یكدیگر به قیمت های بالا و بالاتر بفروشیم. 500 شرکت برتر را به عنوان یک شرکت در نظر بگیرید و فرض کنید كسانی كه در اینجا هستند هر كدام بخشی از آن را دارند.

در این صورت ما می توانیم اینجا بنشینیم و این سهام را با قیمت های همیشه در حال افزایش به یكدیگر بفروشیم. ممكن است شما با خرید این سهم با قیمت پایین و فروش آن با قیمت بالاتر به شخص دیگری نسبت به او پیشدستی کنید. اما تا زمانی که این اتفاق می افتد هیچ پولی بازی را ترک نخواهد کرد. آن چیزی كه او از دست داده است شما به دست آورده اید و این رخداد هیچ تاثیری بر گروه(500 شركت برتر) نداشته است. چرا كه سرنوشت گروه وابسته به سود است. حداكثر چیزی كه صاحبان یك شرکت می توانند در مجموع از آن، از هم اكنون تا روز قیامت، به دست آورند سودهایی است که آن شرکت در طول زمان کسب کرده است. حال به ویژگی مهم دیگری می پردازیم که باید در نظر گرفته شود. اگر من و شما بخشی از كسب و كارمان را با هم معامله كنیم ما می توانیم از هزینه های معامله فرار كنیم زیرا در اینجا كارگزاری وجود ندارد كه بخشی از هر معامله را برای خود بردارد. اما در دنیای واقعی سرمایه گذران عادت دارند كه وضعیت و موقعیت خودشان را تغییر بدهند یا حداقل اگر نیاز داشته باشند مشاوره بگیرند كه این هم برای آن ها هزینه دارد و هزینه آن هم زیاد است. هزینه هایی كه آن ها تحمل می كنند – كه من آن ها را هزینه های اصطكاكی[8] می نامم برای طیف وسیعی از اقلام وجود دارد.

در اینجا هزینه های بازارگردانی[9]، كمیسیون ها، هزینه های مدیریت، هزینه های نظارتی و حتی هزینه های عضویت برای نشریات مالی وجود دارند، از این هزینه ها به عنوان اینكه بی ارتباط هستند سرباز نزنید. وقتی شما سرمایه گذاری در ملكی را ارزیابی می كنید آیا هزینه های مدیریت را در محاسبه بازده خود منظور نمی کنید؟ دقیقا به همین شیوه، سرمایه گذاران بازار سهام كه در حال محاسبه بازدهی خودشان هستند باید هزینه های اصطكاكی را در محاسبات خود منظور کنند و ببینید جمع این مبالغ به چه عددی می رسد؟ می توان تخمین زد كه سرمایه گذاران در بازار سهام آمریكا سالیانه 100 میلیارد دلار یا اصلا بگویید 130 میلیارد دلار، برای خرید و فروش سهام یا گرفتن مشاوره در این باره پرداخت می كنند. شاید 100 میلیارد آن مربوط به معاملات سهام 500 شركت برتر باشد.

به عبارت دیگر می توان گفت سرمایه گذاران یك سوم درآمدی كه 500 شركت برتر در سال كسب می كنند(334 میلیارد دلار در سال 1998) را برای خرید و فروش سهم (دست به دست كردن سهام ) و دریافت مشاوره هدر می دهند و زمانی كه این دست به دست كردن سهام تمام شود سرمایه گذاران 500 شركت برتر با سرمایه گذاری ده هزار میلیارد دلاری چیزی كمتر از 250 میلیارد دلار به دست خواهند آورد. این هزینه وحشتناك به نظر می رسد. یكبار من از یك مفسر اخبار درباره یك كاریكاتور شنیدم كه می گفت "امروز در بازار سهام نیویورك هیچ معامله ای انجام نگرفت همه از آنچه داشتند راضی بودند" خوب اگر واقعا این طور باشد سرمایه گذاران می توانند سالانه 130 میلیارد دلار در جیبشان بگذارند. اجازه بدهید به چیزهایی كه قبلا گفتم برگردم. سه فاکتور ممكن است كه به سرمایه گذاران اجازه دهد كه سود قابل توجهی از بازار پیش رو به دست بیاورند. اولین فاکتور این است كه احتمالا كاهش نرخ بهره وجود داشته باشد. دوم این كه سود شركت ها به عنوان درصدی از GDP به میزان قابل توجهی افزایش پیدا كند. اكنون به عامل سوم اشاره می كنم. شما ممکن است شخص خوش بینی باشید که باور دارد می تواند تافت های جدا بافته باشد و جدای از سرمایه گذاران دیگر به پیروزی دست یابد اما این تفكر به خصوص در این روزهای انقلاب اطلاعاتی گمراه كننده است. پس فقط موقعیت های منجر به پیروزی های آشکار را برگزینید و سوار بر موج شوید. در این مورد کارگزارتان، شما را راهنمایی خواهد کرد.

[1]Carool loomis ویراستار ارشد مجله فورچن است ، جایی كه از سال 1954 در انجا كار می كرده است. او از سال 1966 كارشناس مجلات بافت بوده و از سال 1977 نامه های سالیانه بافت به سهامداران بركشایر هاوث وی را ویراستاری می كرده است.

[2] شركت متعلق به وارن بافت كه مركز اصلی فعالیت های او می باشد

[3] Fortune 500 پانصد شركت بزرگ آمریكا كه در گزارش سالانه مجله Fortune گزارش می شود

[4] Paul Volcker اقتصاددان رئیس بانك مركزی آمریكا طی سالهای 1979 تا 1985 در دوره ریاست جمهوری جیمی كارتر و رونالد ریگان بود. او بخاطر پایان دادن به تورم كه طی دهه های 70 و 80 در آمریكا وجود داشت، اعتبار زیادی كسب كرد.

[5] Bull market

[6] در سال 1972ایوان پاولو دانشمند روسی با سگ خودش یك آزمایش تجربی در رابطه با آموزش روانشاسی كار می كرد . بخصوص در شرایط محرك و پاسخ . او متوجه شد كه وقتی هر بار قبل از این كه به سگ غذا بدهد زنگ را به صدا در می آورد ، ترشح بزاق سگ در پاسخ به غذا نیست بلكه در پاسخ به صدای زنگ است.

[7] Paine webber and Gallup organization

[8] Frictional costs

[9] Market makers spread

.png)

نظرات :

این مطلب 2 نظر دارد.

مطلب ارزنده ای بود...با تشکر از جناب دکتر فریدونی

9 سال پیشوارن بافت اگه وارد بازار ما بشه ظهر که میخواد بره خونه راه خونه را گم میکنه!

9 سال پیشچون شب بهش میگن نرخ خوراک 13 سنت پیش از ظهر تکذیب میشه بعدازظهر بهش میگن اصلا کدوم خوراک؟!!